摘要:

摘要:

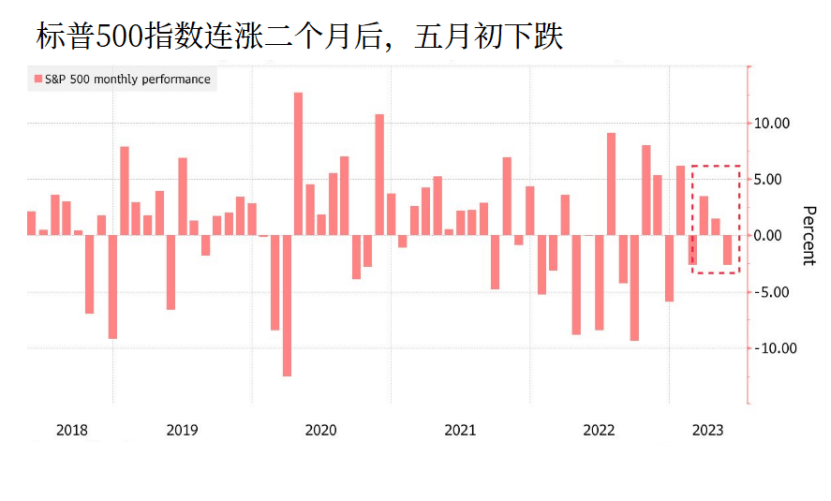

美股在4月连续第二个月上涨后,由于银行危机仍未解决利率预计将在很长一段时间内保持高位,5月初出现下跌。美联储本周加息25个基点,并暗示这可能是最后一次加息。市场预测,美联储极有可能在6月份暂停加息。

美联储可能暗示暂停加息,但美国银行策略师、在去年准确料中股市资金“大逃亡”的MichaelHartnett称,在通胀高企和市场担忧经济衰退背景下,资金外流加速,目前还不是买入股票的时候,并在5月4日重申“应在最后一次加息时卖出股票”。

美国银行援引EPFRGlobal数据称,截至5月3日当周,全球股票基金的赎回规模达到66亿美元,创两个月来最高;货币基金的资金流入规模激增至近600亿美元,债券基金流入110亿美元。

Hartnett认为“新的结构性牛市需要美联储大规模放松政策”,而大宽松又需要“大衰退”,但就业市场充满弹性叠加通胀顽固,让美联储难以转向降息。

周五公布的4月就业数据反映出就业增长的强劲水平仍处历史高位,缓和了市场对经济即将下滑的预期。

劳工部最新的月度报告显示,美国4月季调后非农就业人口录得增加25.3万人,增幅超过预期,前值下修为16.5万人;失业率回落至3.4%的数十年低位。平均时薪月率录得0.5%,按非整数计算,是约一年来的峰值,年率录得4.4%。

美股继4月份连续第二个月上涨后,在5月初出现回落,原因是银行业危机暂未消退和利率将在更长时间内保持高位。美联储本周将利率上调25个基点,并暗示这可能是最后一次加息。市场预测美联储大概率在六月暂停加息。

Hartnett表示,“2023年的重大事件”仍然是“即将到来的经济衰退”,这将损害信贷、科技股和房屋建筑商的“金发姑娘”弹性,同时为石油、小盘股和银行等硬着陆资产创造机会。

此外,EPFR global显示:

美国股票基金连续第三周流出资金,规模达88亿美元,而欧洲基金连续第八周遭到赎回。

所有股票类型都出现资金外流,包括美国成长股、小型股、价值股和大盘股。

科技和消费类基金的资金流入规模最大,而能源和金融类基金的资金流出最大。

货币市场基金在过去10周内流入5,880亿美元。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2025年6月24日,美股科技股表现强劲,三大股指集体收涨。标普500突破横盘整理,创新高的可能性增大。美联储降息预期支持市场信心,资金流向多头占优。

2025年06月25日

2025年6月18日,美股个股行情震荡,三巿指波动有限。特斯拉Robotaxi受关注,英伟达目标价上调。亚马逊、苹果承压,SMCI和SOXL表现亮眼。

2025年06月19日

2025年6月13日美股震荡加剧,三大股指大幅波动。科技股普遍承压,特斯拉、英伟达等走势反复,资金流出加速,未来几日行情走向仍需关注关键技术支撑位。

2025年06月16日