发布日期: 2023年02月27日

北京时间周四凌晨2点,美联储宣布加息75基点(BP),将联邦基金利率的目标区间从0.75%至1.00%升至1.50%至1.75%,美联储指出,目前处于40年高点的通胀水平上升是加息的主要原因,这是自1994年以来单次会议的最大加息幅度。同时他们最新预测今年GDP增速将放缓至1.7%。

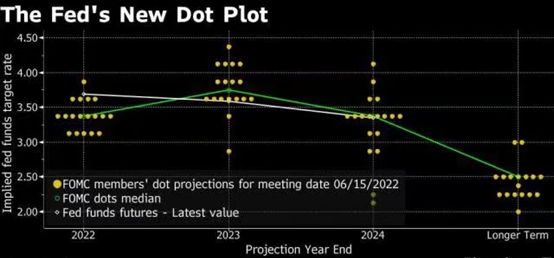

美联储“点阵图”显示,FOMC预测2022年底利率为3.4%,即今年还要加息165BP;FOMC预测利率中值在2023年将达到3.8%这一峰值,五位官员预计该利率将超过4%;3月的预测中值是今年联邦基金利率升至1.9%,明年达到2.8%。在利率声明公布前,期货市场交易员押注的峰值利率约为4%。

在2020年和2021年将其基准联邦基金利率保持在创纪录的低水平后,为应对COVID-19疫情的经济影响,美联储于3月进行了自2018年12月以来的首次加息。3月份最初的25个基点加息之后,5月份的增幅为50个基点,此前价格压力没有达到峰值的迹象。

近几个月来,美联储已果断调整其政策立场,以应对通胀上升的问题。5月消费物价指数(CPI) 通胀率加速至8.6%的40年新高, 超过了3月份创下的8.5%的高点。最新数据显示,通胀率尚未达到峰值,美联储需要采取更积极的行动来应对飙升的通胀。目前8.6%的通胀率是美联储2%长期通胀目标的 四倍多。

将利率提高四分之三百分点的决定几乎是一致的,唯一的反对票来自堪萨斯城联储主席埃丝特乔治,他更倾向于小幅加息50个基点。

在新闻发布会上,美联储主席鲍威尔安抚市场称,加息75BP不会是常态,下次加息可能是50或75BP。此前不乏交易员认为未来加息幅度会超出1%。

鲍威尔有关75基点不会是常态的评论受到了金融市场的欢迎,因为投资者认为说明美联储排除了连续大幅升息的可能性。

对于此次超预期的大幅加息,美联储主席在上述新闻发布会上解释称,FOMC曾在5月会议暗示6月加息50BP是合适的,但也要视乎数据表现。尤其是在上周五看到高于预期的5月CPI和密歇根大学消费者通胀预期指数后,FOMC认为,这次会议加息75BP更合适,打击高通胀仍然是美国央行的首要任务。

美联储官员现在预计联邦基金的年终利率为3.4%,远高于3月份最初预测的1.9%。展望2022年,美联储预测长期利率为3.8%,这将是2007年以来的最高水平。与此同时,美国央行大幅下调了2022年美国经济的增长前景,预计增长率为1.7%,而3月份的初步估计为2.8%。

在长期通胀展望中,FOMC更加乐观,预计2023年整体通胀率将降至2.6%,相应的核心通胀率为2.7%。 这些预测与3月份相比几乎没有变化。会议声明显示,联邦公开市场委员会(FOMC)“预计持续上调目标利率区间将是合适之举,委员会坚定致力于推动通胀率回到2%的目标位。”

然而,美联储官员补充说,美联储可能需要保持灵活性,以使政策适应不断变化的情况。“如果风险出现,委员会将准备酌情调整货币政策的立场,”

美联储官员们还将经济展望从3月预测的“软着陆”调整为更加颠簸的着陆,凸显出鲍威尔面临的任务之艰巨。他们最新预测今年GDP增速将放缓至1.7%,3月时的预估为2.8%;他们对2024年底失业率的预估从3.6%上调至4.1%。

【风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。