摘要:

摘要:

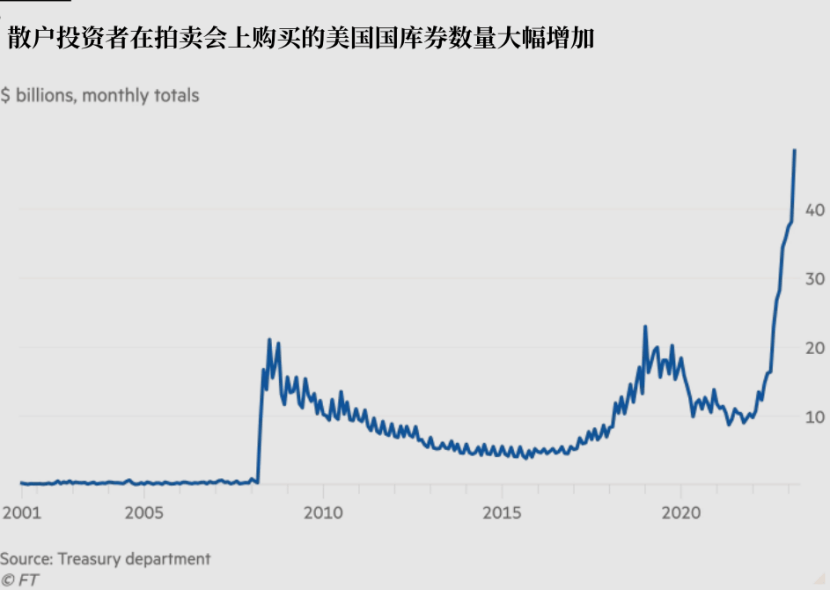

散户投资者疯抢新的美国国债,因为他们寻求更高收益的替代方案,而不是继续“坚守”利率低得可怜的银行账户。自去年9月以来,散户投资者从去年3月的134亿美元增加到今年3月的484亿美元。

散户投资者在拍卖会上购买了创纪录数量的国库券,而美国各银行的存款则降至近两年低点,以高收益率为主题的“储户黄金时代”终于要来了?

散户投资者正在以创纪录的速度抢购新的美国国库券,因为他们正在寻找更高收益的替代方案,而不是继续“死守”利率低得可怜的银行账户。

官方数据显示,通过美财政部TreasuryDirect网站上的账户购买国库券的散户,在3月份购买了484亿美元的美国国库券后,其4月初的需求继续快速增长。

同时,经纪公司的高管们表示,散户投资者也在二级市场上加强了对国库券的购买,尤其是在3月份一些地区性银行倒闭之后,促使储蓄者重新审视他们的资金存放地。

国库券即短期国债,随着美联储提高美国利率以对抗通胀,它们的收益率可以高达5%。嘉信理财首席固定收益策略师Kathy Jones说:

“由于相对于银行存款的收益率具有吸引力,自今年年初以来,散户对国债的需求一直很强劲。银行倒闭似乎加速了这一趋势,因为更多投资者开始关注短期利率。”

尽管美联储已将官方利率推至4.75%至5%的范围,但摩根大通、美国银行和富国银行等美国大行基本上仍在向客户支付接近零的存款回报。

这种脱节使得银行存款外流并追逐更高的收益。尽管一些小银行已经开始支付更多的利息,但客户也被吸引到其他收益率更高的地方,如苹果,该公司上周宣布将为储蓄账户提供4.15%的利率,以及货币市场基金和美国国债。

根据美联储的数据,4月中旬,美国银行的存款降至近两年来的最低水平,为172亿美元,比一年前减少了大约10亿美元。

自去年9月以来,散户通过TreasuryDirect账户购买的国库券每月都在创新高,并已从去年3月的134亿美元上升到今年3月的484亿美元。

这种购买通常只占新国库券拍卖总需求的一小部分,但最近几个月,这一份额已大幅增长。

上个月,散户投资者购买了1.3万亿美元新国库券中的3.7%,高于一年前美联储刚刚开始加息时的1.1%。3月份的数字是2008年7月以来的最高水平。在4月的第一周,散户投资者的购买份额占2660亿美元的美国国库券发行量的3.8%。

散户投资者也通过盈透证券(Interactive Brokers)和嘉信理财等平台在二级市场上购买国债。这些平台没有公开他们的美国国债交易数据,但他们表示,由于投资者寻找更高的收益率,他们平台上的整体债券交易量现在比九个月前高出大约800%。

盈透证券营销和产品开发执行副总裁Steven Sanders说:

“人们对国债以及市政和企业债券的兴趣大增。银行账户失去了竞争优势,现在的趋势是转移到TreasuryDirect,以及二级市场的盈透证券购买国债。”

散户投资者也一直通过投资政府债务的货币市场基金来间接买入国库券。根据ICI的研究,政府货币基金资产在4月份达到了530万美元的历史新高。Vanguard公司国债部主管John Madziyire说:

“货币市场基金最初的资金流入可归因于围绕区域银行的不确定性所推动的逃逸,然后,投资者开始更多地关注流动性和收益率,这两者均可在货币市场基金中实现。”

不过,投资美国国债并非“万无一失”,一个潜在的担忧是:债务上限。

如果美国联邦政府要避免违约,国会必须在夏天前投票提高债务上限,但两党最近的“政治姿态”可能意味着这一谈判可能会拖到最后一刻,投资者对某些债务的警惕性也会提高。

分析师说,7月底和8月初到期的国库券最近几周正在下跌,这可能使投资者在需要时提前套现更加棘手。不过,只要存款利率保持在低位,就可能有更多的散户涌入国库券。花旗银行的利率策略师Bill O'Donnell说:

“多年来,我们一直处于借款人的黄金时代,这是牺牲储户为代价的。形势发生了转变,现在终于是储户的黄金时代了。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月28日,欧股连续第二周上涨,受中美贸易战缓和迹象提振。尽管企业盈利预期下滑,IMF下调欧元区经济增长预测,资金仍持续流入。斯托克50指数短期阻力看向5230。

2025年04月28日

4月25日,由于OPEC+增产和俄乌战争停火前景,油价接近下跌。美国原油库存增加,汽油和蒸馏油库存降幅超预期。高盛预测油价将走低,但布伦特原油上行通道完好。

2025年04月25日