摘要:

摘要:

从本周开始,美联储进入沉默期,被称为“美联储喉舌”的尼克·蒂米罗斯写道,银行业的混乱可能还没有结束。上个月银行业危机的恐慌阶段可能即将结束。现在最大的问题是,如果贷款减少,经济将在多大程度上受到打击,答案可能要到几个月后才能揭晓。

美联储进入噤声期之际,其“喉舌”撰文表示,银行业混乱可能还没结束,数百家贷款机构倒闭的灾难恐重现……

本周起美联储进入噤声期,而素有“美联储传声筒”之称的Nick Timiraos撰文称:银行业的混乱可能还没结束。以下是全文:

上个月银行业危机的恐慌阶段可能即将结束。现在最大的问题是,如果贷款减少,经济将面临多大程度的打击。答案可能几个月后才会明朗。

一个月前,硅谷银行和签名银行的倒闭打破了本已脆弱的平衡,因为在美联储大举提高短期利率以对抗高通胀之际,许多银行并没有提高存款利率。

这两家银行的储户挤兑导致其他小型或地区性银行的客户,包括维护大量工资账户的公司财务主管都在质疑他们是否应该将没有保险的存款转移到监管更严格的大型银行。

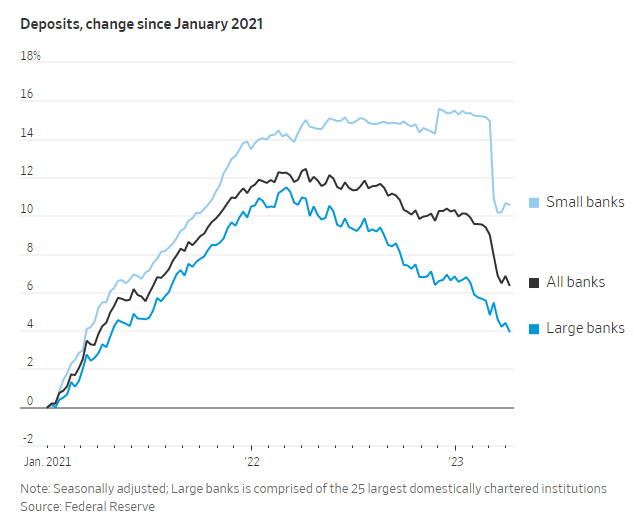

(自2021年1月以来银行存款变化)

到目前为止,上周公布的银行财报显示,在政府对所有未投保存款提供隐性支持的迅速而特殊的反应的帮助下,地区性银行最严重的资金外流已经停止。第一共和银行的财报将于本周一公布。该银行的股价上月遭受了最严重的打击。他们将受到投资者严格审视,以寻找银行业动荡最糟糕时期已经过去的迹象。

但由于长期储户已经意识到将资金转移到货币市场共同基金(MMF)可以获得更多收益,中小银行存款缓慢而稳定的存款外流可能会继续下去。

银行更高的融资成本将挤压利润。高盛的经济学家估计,银行盈利能力每下降10%,贷款就会减少2%。如果“存款贝塔系数”(即美联储利率变动对银行存款利率的影响)达到2007年的水平,可能会导致美国贷款下降3%至6%。

高盛预计,这可能使今年的经济产出减少0.3至0.5个百分点。该投行的经济学家认为存款贝塔系数可能高于前几个周期的原因众多,包括美联储最近加息的速度可能已经让漫不经心的储户突然注意到高收益的替代品,另外手机银行还降低了银行间转移存款的成本,加剧了竞争等。

存款利率往往会在美联储停止加息后的两到三个季度左右达到峰值,这意味着存款利率可能会在今年年底前继续上升。美联储官员已经暗示,他们可能会在5月2日至3日的会议上将联邦基金利率上调至略高于5%的水平,然后考虑暂停加息。

在“资金大战”中因存款外逃而失去廉价资金来源的中小银行可能面临融资压力,这导致股价下跌后其股票仍不具吸引力,因此那些市值大幅缩水的银行可能还难以筹集资金。

TS Lombard首席美国经济学家布利茨(Steven Blitz)说,许多小银行的贷存比接近80%,而大银行的贷存比为60%。他说,拥有更多存款的大型银行没有理由担心存款外流,如果需要收缩资产负债表,它们更有可能减持证券,而非减少贷款。

但对于数百家规模较小的银行来说,更有可能的解决方案是减少贷款。前达拉斯联储主席卡普兰本月在投资银行咨询公司Evercore ISI主持的一次电话会议上表示:

“全国范围内的情况是,这些银行冻结甚至非常想要降低贷存比。这就是美国的很多中小企业都接到‘到今年年底,银行将无法再提供贷款,或者将重新定价定价贷款’通知的原因。”

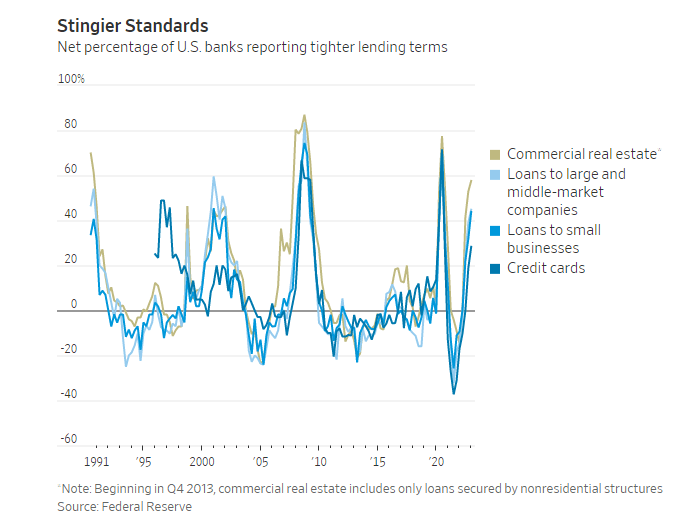

(美国银行收紧贷款条件的净百分比)

如果危机已经平息,为什么银行还需要这么做呢?卡普兰称,问题在于越来越多的银行高管意识到,他们可能会在风险更高的商业房地产贷款以及商业和工业贷款上面临亏损,因为他们没有为这些贷款预留足够的缓冲资金。

利率风险是硅谷银行挤兑的催化剂。2020-2021年,随着财政刺激带来的存款大量涌入,银行增加了对抵押贷款支持证券或较长期国债的投资。随后美联储加息导致这些债券价值下降,银行持有这些证券可能面临着巨额未实现损失。

如果银行面临因贷款违约而造成损失的担忧,储户的焦虑情绪可能会卷土重来。

卡普兰认为,目前的银行业危机“正处在第二或第三局,而不是最终局。”他认为,在对后果有更好的认识之前,美联储不应该加息,特别是如果今年晚些时候不得不降息以应对更大的危机,那将损害美联储的声誉。他说:

“恐怕我们会遇到一些我们无法完全理解的事情。”

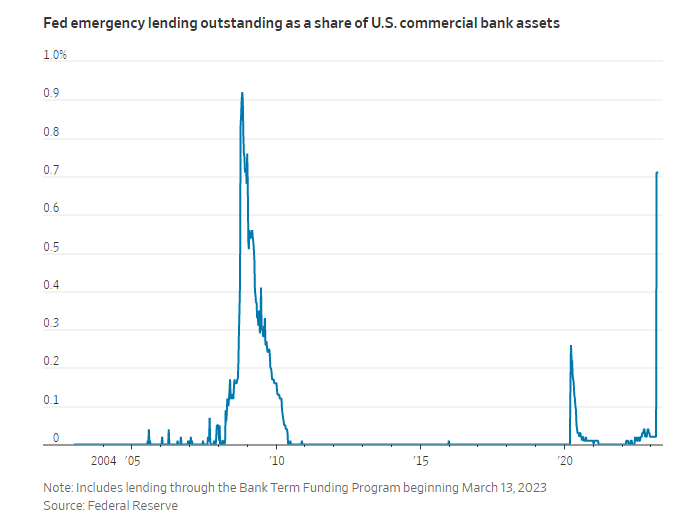

(美联储流通紧急贷款在美国商业银行资产占比)

任何贷款紧缩都可能对小企业造成不成比例的影响,因为过去一个月里,大公司在资本市场上借款的信贷成本或可获得性方面几乎没有变化。

高盛的数据显示,雇员少于100人的企业近70%的工商业贷款来自资产规模低于2500亿美元的银行,30%来自于资产规模低于100亿美元的银行。

该投行的经济学家估计,这种联系在中小城市更为紧密。数据显示,在美国大多数地区,中小银行占小企业贷款的90%。

可以肯定的是,目前的情况与2008年的金融危机几乎没有相似之处,那次危机是由承销不良抵押贷款推动的,这些抵押贷款被捆绑成难以估值的证券。当时出现了一个危险的反馈循环,即抵押债券价格下跌导致银行停止放贷,导致更多房屋丧失抵押品赎回权,反过来又导致抵押债券价格进一步下跌。

对银行业压力的担忧导致政府债券价格上涨,收益率下降,帮助银行减少其持有债券的未实现损失。蒙特利尔BCA Research首席全球策略师贝雷津(Peter Berezin)表示:

“这更像是一个自我抑制而非自我强化的周期。”

这使得当前的动荡可能类似于上世纪80年代末的储贷危机,当时有数百家贷款机构倒闭。问题持续了数年,但经济直到1990年才出现衰退。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月25日,由于OPEC+增产和俄乌战争停火前景,油价接近下跌。美国原油库存增加,汽油和蒸馏油库存降幅超预期。高盛预测油价将走低,但布伦特原油上行通道完好。

2025年04月25日

4月24日,日元兑美元维持143下方,IMF称因关税不确定性,日本央行或延后加息,通胀目标推迟至2027年,日元走势仍受通胀、进口成本及政策前景影响。

2025年04月24日