摘要:

摘要:

银行业的压力有所缓解,银行存款在4月的第一周停止流动。此外,一些地区美联储主席对当地银行业的健康状况表达了相对乐观的看法。野村在本周最新的报告中预计,美联储可能还要加息两次。

要论“最激进”的华尔街大行,非野村莫属,这次野村又作出什么预测?

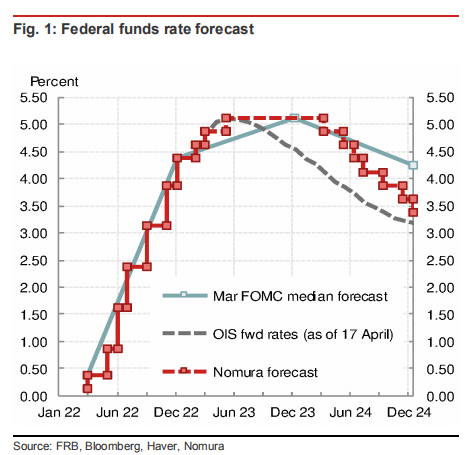

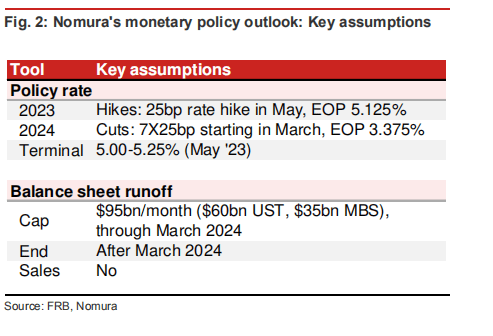

目前市场普遍认为,5月会是美联储最后一次加息,而野村在本周最新的报告中预计,美联储可能还要加息两次。

具体来看:

美联储5月将加息25个基点,若工资通胀持续高企,6月份将再次加息;

中期来看,存在过度紧缩的风险,预计2024年3月才会进行首次降息。

值得一提的是,每次激进的预测都不缺少野村的影子。关于3月加息预测,野村先是,银行业危机后又,最终美联储加息25基点。去年6月,野村是第一家呼吁加息75个基点的大行,。去年7月,野村还作出了加息100个基点的惊人预测。

在5月加息预测中,野村指出,从美联储官员最近发言来看,3月份的银行业危机只是个插曲,并没有改变美联储的基本路径。

尽管2023FOMC票委、芝加哥联储主席Goolsbee呼吁不要过于激进,然而大多数FOMC依然坚持将利率提高到5%以上,尤其是美联储理事沃勒称控制通胀效果甚微,要继续加息。这表明,即使下一次高级贷款官意见调查(SLOS)显示信贷条件趋紧,美联储也不太可能动摇5月加息。

其次,最近美国的经济形势支持5月加息。

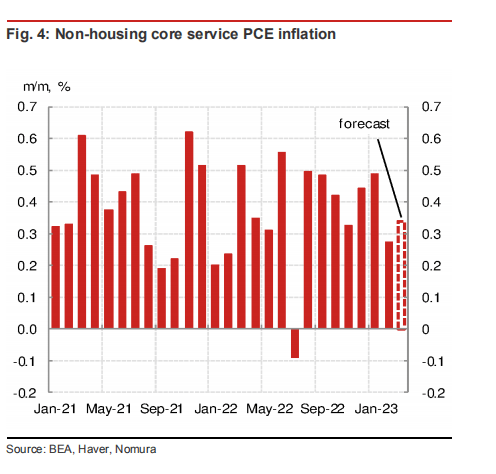

“超级核心通胀”依然强劲,即使租金通胀继续放缓,商品价格恢复到温和水平,美联储可能无法实现2%的通胀目标。

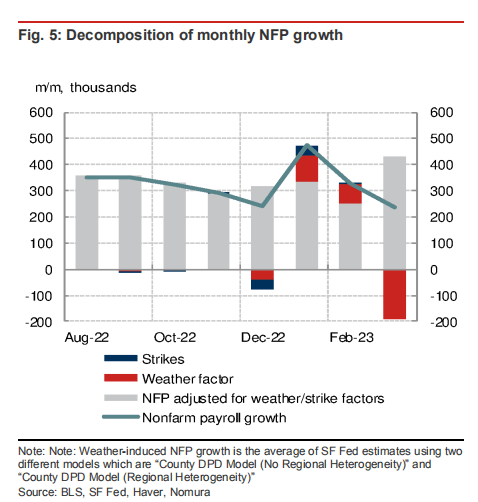

非农数据大幅降温,从2月份的的32.6万人放缓至23.6万人,然而3月份的大幅降温至少部分归因于1月和2月异常温暖天气带来的负面影响(暖冬气候对与天气密切相关的休闲与酒店业等行业产生利好,增加了对服务业的需求)。

银行业的压力缓解,美联储贴现窗口使用有所下降(从上个月创纪录的1529亿降至676亿美元,截至4月19日当周又小幅回升至699亿美元),银行存款在4月的第一周停止流失。此外,一些地区联储主席对当地的银行业的健康状况表达了相对乐观的看法。

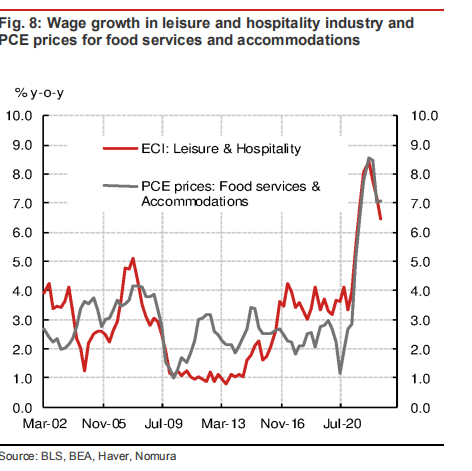

此外,“超级核心通胀”仍然是货币政策最重要的决定因素,而“超级核心通胀”与工资通胀高度相关。野村解释了为何6月加息的可能性增加:

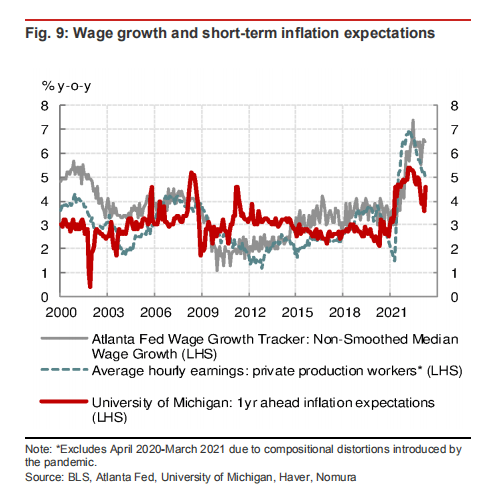

尽管一些工资指标显示租金通胀持续放缓,但亚特兰大联储的《工资增长追踪》显示,工资同比增速从上月的6.6%仅下降了十分之一,至3月份的6.5%。

消费者通胀预期在目前的工资制定过程中尤为重要,而最近调查表明短期通胀预期回升,这给工资增长带来上行压力,从而对“超级核心通胀”构成了风险。

调查显示,1年期通胀预期从2月份的4.23%反弹至3月份的4.75%。此外,密歇根大学调查中的短期通胀预期在4月初跃升至4.6%,高于上月的3.6%。

不过,中期来看,野村指出,存在过度紧缩的风险,美国经济衰退风险增加。

我们认为,银行业危机导致的信贷条件收紧可能会影响经济活动,并产生抑制通胀的压力,预计美联储2024年3月才会进行首次降息。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月28日,欧股连续第二周上涨,受中美贸易战缓和迹象提振。尽管企业盈利预期下滑,IMF下调欧元区经济增长预测,资金仍持续流入。斯托克50指数短期阻力看向5230。

2025年04月28日

4月25日,由于OPEC+增产和俄乌战争停火前景,油价接近下跌。美国原油库存增加,汽油和蒸馏油库存降幅超预期。高盛预测油价将走低,但布伦特原油上行通道完好。

2025年04月25日