发布日期: 2024年11月20日

期货交易的逐日盯市制度是为了控制风险、保证市场稳定而每天进行清算和调整账户的规则。该机制将根据每日市场价格变化计算投资者的盈亏,并及时调整保证金账户。

如果账户余额不足,投资者需要补足资金,防止更大的风险积累。逐日盯市制度不仅有助于市场参与者更清楚地了解每日交易情况,也能及时化解潜在风险,是期货市场安全运行的重要保障。下面将详细阐述期货交易的逐日盯市制度的定义、来源、运行机制和作用。

期货交易的逐日盯市制度是什么?

期货交易的逐日盯市制度是指交易所根据市场每日期货价格变化,对所有未平仓合约进行盈亏结算并调整投资者保证金账户的风险管理机制。该制度的主要目的是保证市场稳定、降低交易风险,同时防止信用风险积累。

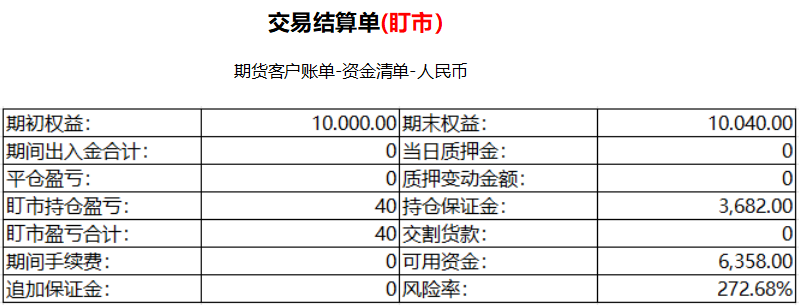

在逐日盯市制度下,每个交易日结束时,交易所根据当日结算价计算所有未平仓合约的浮动盈亏,并立即调整投资者的保证金账户。若因浮动亏损导致账户余额不足以满足最低保证金要求,投资者需要在规定时间内追加资金以满足保证金要求。这种方法可以日常控制风险,降低价格剧烈波动带来的系统性风险。

期货交易的逐日盯市制度的来源及作用

期货交易的逐日盯市制度是重要的风险管理机制。其起源可以追溯到20世纪20年代,当时芝加哥期货交易所(CME)引入该制度来应对市场波动引起的信用风险。期货市场与现货市场的不同之处在于,参与者交易的是未来价格合约而不是立即付款或交割的商品。

因此,在长期交易过程中,如果价格大幅波动,参与者未能及时支付可能的损失,交易所和其他市场参与者将面临违约风险。为了防止这种情况发生,逐日盯市制度应运而生,并很快成为全球期货市场的普遍规则。

期货交易的逐日盯市制度的基本原则是每天重新评估所有未平仓头寸,并根据市场变化调整参与者的账户余额。具体操作中,每个交易日结束时,交易所将根据当日结算价重新计算各未平仓合约的浮动盈亏。

例如,如果投资者持有多头合约(即买入期货),当日结算价上涨,投资者的账户就会出现浮盈;反之,如果结算价下跌,则会出现浮亏。

同样,对于持有空头合约(即卖出期货)的投资者来说,结算价下降会带来利润,而结算价上升则意味着亏损。这些利润和损失直接反映在投资者的保证金账户中。

每日按市值计价系统的一个关键方面是保证金管理。当投资者的账户因浮亏而低于交易所要求的最低保证金水平时,交易所或经纪商将发出追加保证金通知,要求投资者在规定时间内补充资金。

如果投资者未能及时补仓,交易所将强制平仓,即按市价出售或买入投资者的未平仓头寸,以防止更大的损失波及整个市场。

该制度在期货交易中发挥着非常重要的作用。首先,它显着降低了信用风险。交易所通过逐日盈亏平仓的方式,可以在一个交易日内控制风险,避免长期累积亏损引发的违约事件。

二是提高市场透明度。每日盈亏结算为投资者提供实时交易反馈,让投资者根据市场变化调整投资策略。此外,期货交易的逐日盯市制度也提高了市场流动性,因为投资者需要在较短的时间内补充保证金或调整仓位,从而加快市场资金的周转。

逐日盯市制度虽然为期货市场的稳定运行提供了保障,但也给投资者带来了一些挑战。首先,投资者需要保持较高的流动性,以应对可能出现的频繁追加保证金通知。这种压力在市场剧烈波动的情况下尤为明显。

其次,强制平仓机制可能导致投资者在不利时机被迫离场,从而锁定损失。此外,对于不熟悉制度的初学者来说,每天按市价计价可能会增加交易的复杂性。

逐日盯市制度是现代期货市场的核心规则。通过账户风险的日常结算和调整,保证市场的公平和稳定,为交易所和投资者提供重要的风险控制工具。同时,也要求市场参与者具备较高的资金管理能力和风险意识,才能在波动中稳定参与交易。

期货交易的逐日盯市制度的主要内容

期货交易的逐日盯市制度是一种每日清算机制,旨在通过对所有未平仓合约进行每日结算和资金调整,确保市场稳定和交易者账户安全。其主要内容围绕日常结算、损益计算和账户调整。每个环节都直接影响投资者的交易流程和整体市场风险控制。

该制度要求交易所在每个交易日结束后根据市场结算价重新评估所有未平仓合约的价值。结算价是当日市场的基准价格,通常根据最后成交价或一段时间内的加权平均价计算。

对于投资者来说,结算价格的变化直接影响其账户的浮动盈亏。如果市场价格与其持仓方向一致,例如多头持仓价格上涨,空头持仓价格下跌,他们就会获利;否则,他们就会遭受损失。

盈亏的计算结果直接反映在保证金账户中。期货交易的逐日盯市制度的一个重要特点是投资者的盈亏将在当日收盘时结算。盈利部分可用于提现或开新仓,亏损部分将直接从保证金账户资金余额中扣除。

如果账户余额因损失而低于交易所规定的最低保证金要求,投资者将收到追加保证金通知。这意味着他们需要在规定时间内补充资金,否则将面临强制平仓的风险。

期货交易的逐日盯市制度还涉及强制平仓机制,这是确保市场风险可控的重要手段。当投资者未能按时补充保证金时,交易所或经纪商将立即干预,以当前市场价格平仓投资者的未平仓头寸。

此举是为了防止账户损失进一步扩大,保障市场整体稳定。虽然强行平仓可能会迫使投资者在不利的时候卖出或买入,但从市场运作的角度来看,这是维护交易公平和信用体系的重要一步。

该制度不仅是为了解决交易中的资金流动问题,也是通过每日清算将市场风险分散到短期,从而避免长期价格波动造成的资金断裂或违约。此外,还可以提示投资者关注日常市场动态和资金管理,提高交易灵活性。

期货交易的逐日盯市制度通过每日调整账户盈亏,为投资者提供及时的风险反馈,使其能够对市场状况做出快速反应。

尽管如此,这一制度也对投资者提出了更高的要求。首先,他们需要时刻关注账户余额和市场走势,尤其是当价格波动较大时,可能需要频繁追加保证金。

其次,该制度的即时性可能会给短期流动性不足的投资者带来较大压力,甚至可能因未能及时补充保证金而被迫平仓。对于刚接触期货交易的人来说,这种机制需要时间来熟悉和适应。

逐日盯市制度是现代期货市场的一个组成部分。通过每日结算和资金调整来控制每个交易日内的风险,既保障了市场的公平和稳定,又为投资者提供了规范的交易环境。该制度虽然对参与者的资金管理能力提出了很高的要求,但却为市场的健康运行提供了重要保障。

逐日盯市制度通过每日清算和资金调整,确保期货市场在价格波动中保持稳定,为投资者提供清晰的风险管理框架。尽管期货交易的逐日盯市制度要求参与者具备较强的资金调度能力,但也有效降低了信用风险和市场违约的可能性。

对于投资者来说,每日盯市既是保证,也是挑战。它促进市场更加规范、透明,同时要求投资者不断提高管理资金和应对波动的能力。

| 内容 | 定义 | 来源 | 作用 |

| 逐日盯市制度 | 每日结算调整保证金 | 20世纪20年代引入 | 稳定市场,降低风险 |

| 结算价 | 市场每日基准价格 | 根据成交价计算 | 调整账户盈亏 |

| 保证金管理 | 满足最低保证金要求 | 强制平仓防止风险 | 防止亏损扩大 |

| 透明度与流动性 | 提高透明度与流动性 | 日结算助决策 | 增加流动性,资金周转 |

| 挑战与要求 | 需应对追加保证金压力 | 市场波动时加大压力 | 提高资金管理能力 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。