摘要:

摘要:

达拉斯联邦储备委员会发布的银行业调查结果显示,硅谷银行破产后,随着银行迅速采取行动进一步收紧信贷标准,再加上金融不稳定,消费者信心下降,美国银行贷款下降,消费贷款大幅收缩。

虽然美国银行业危机已经平息,但几家银行倒闭仍在持续对美国经济产生影响。

本周早些时候,衡量美国贷款活动的一个关键实时指标——达拉斯联储公布的银行业状况调查结果显示,在硅谷银行破产后,随着银行迅速采取行动进一步收紧信贷标准,叠加金融不稳定导致消费者信心下降,美国银行贷款已经下降,其中消费贷款急剧收缩。

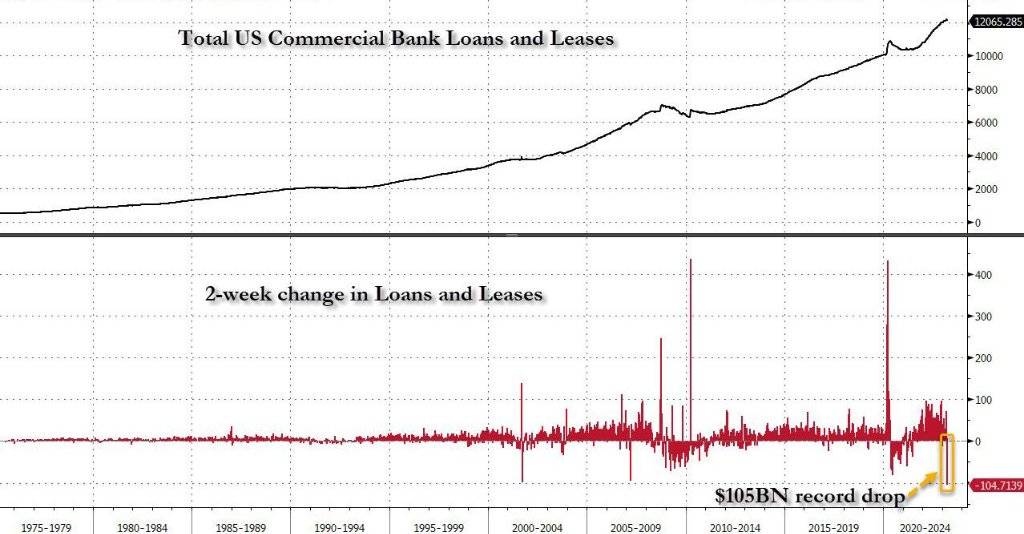

到了周五,美联储周度披露的商业银行资产负债表格H.8显示,在硅谷银行倒闭后的两周(截至3月22日和3月29日),美国商业银行贷款和租赁贷款出现了有记录以来的最大两周跌幅,表明在银行业危机之后,美国信贷状况出现了历史上最严重的收紧。

对于美国经济来说,“信贷紧缩”是一个大问题,因为美国经济增长的70%来自信贷支持的支出。对于那些在最近的银行业危机中受到严重打击的小银行和他们的客户来说,更是如此。

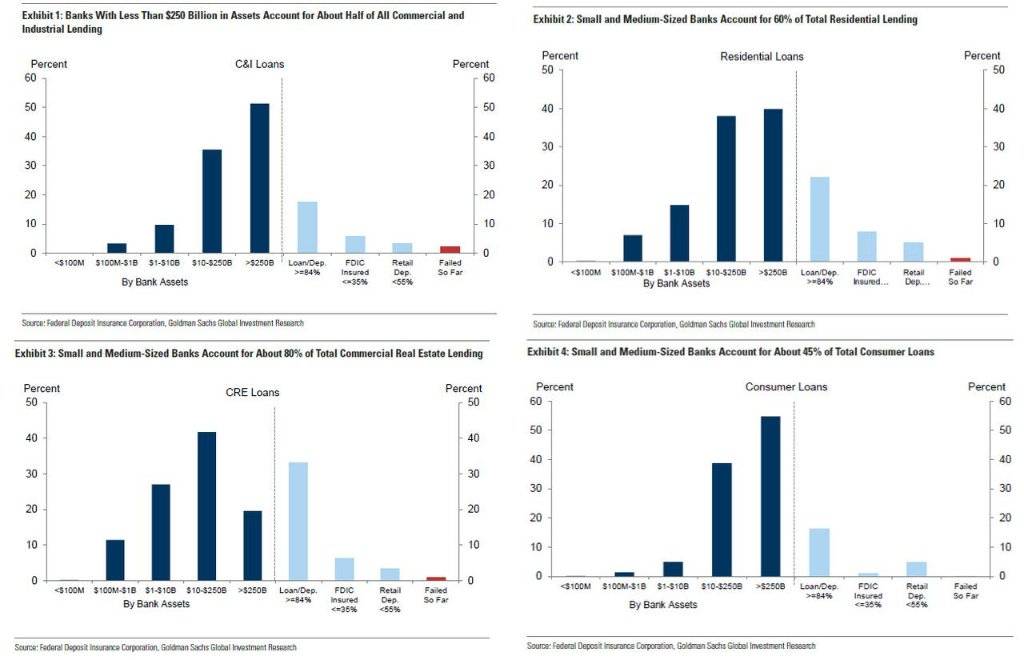

高盛数据显示,在美国,资产不足2500亿美元的中小型银行发放了大约50%的美国工商业贷款、60%的住宅房地产贷款、80%的商业房地产贷款和45%的消费贷款。

分析人士认为,随着经济的关键领域无法获得关键的资金来源,GDP将大幅下降,美国将陷入衰退。

小银行存款大降后,贷款也大降

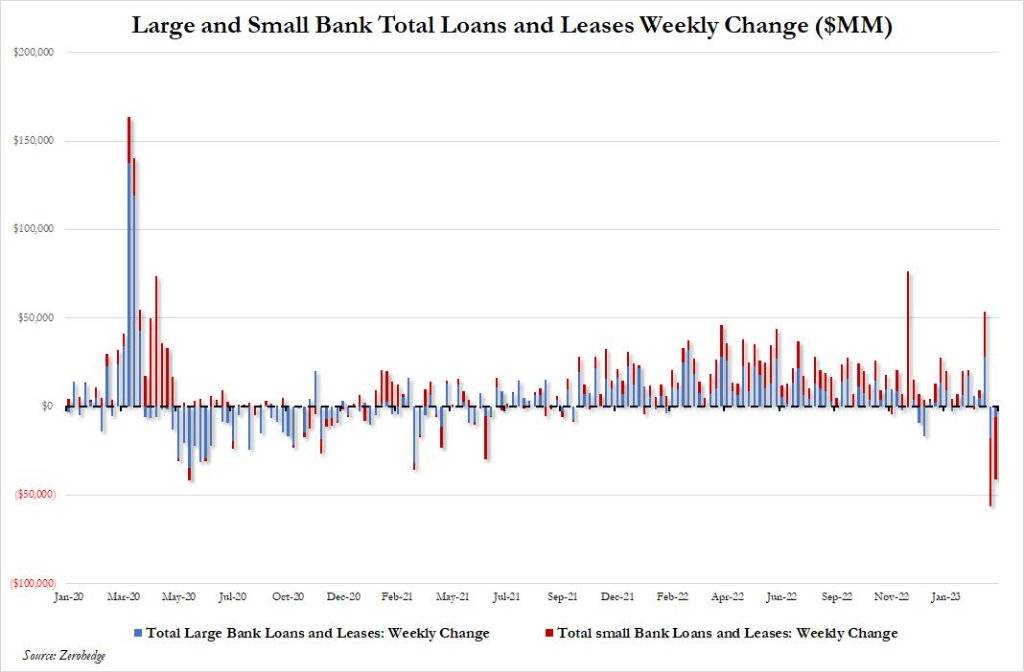

分析H.8数据,按大小银行划分,不出意外,大部分贷款损失来自小银行部门(下图红色部分),在过去两周达到736亿美元,尽管最大的25家特许银行(即H.8中被称为大银行的集团)在最近两周也出现了236亿美元的可观下降。同期向外国机构发放的贷款减少了75亿美元,降幅较小。

美联储在本周的简报中指出,在截至3月22日的一周内,大型特许商业银行向非银行机构剥离了600亿美元贷款,这意味着信贷的永久性收紧。

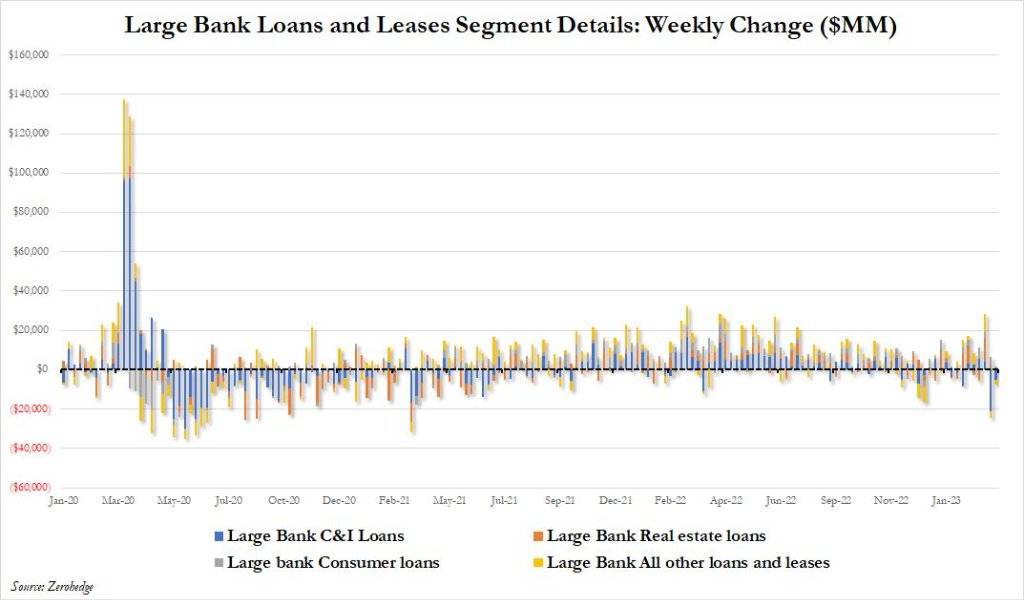

更深入地研究贷款结构,大型银行迄今为止贷款下降最多的是工商业贷款(C&I贷款),达265亿美元。

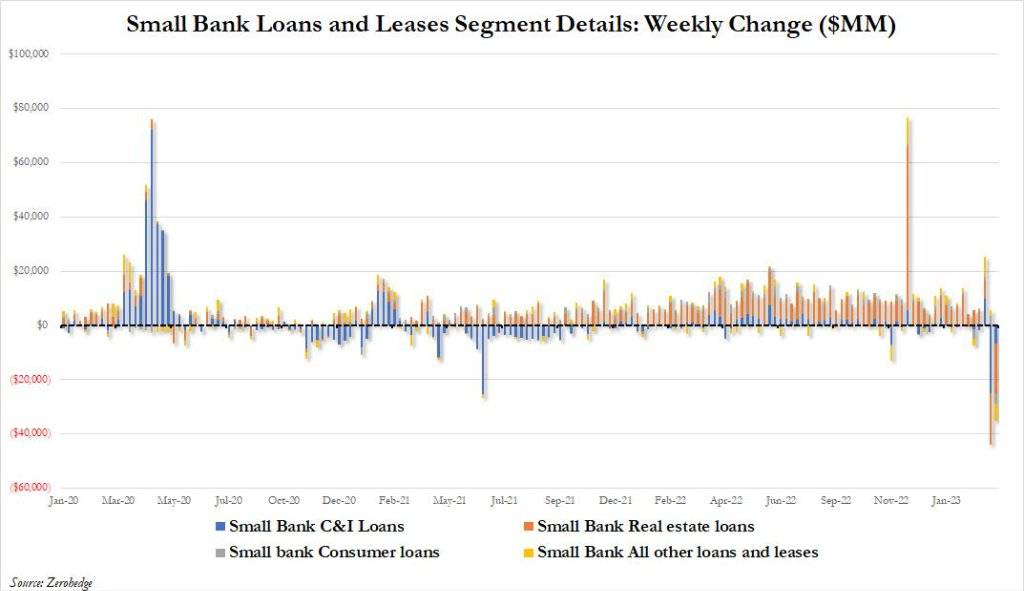

而小型银行的工商业贷款则在两周内减少了318亿美元,令人惊讶的是,小型银行房地产贷款在最近两周内减少了378亿美元,降幅最大。

银行资产端贷款的崩溃,意味着与之相匹配的负债端——存款,也在继续崩溃,只是速度略有放缓。

最近一周商业银行存款减少647亿美元,为连续第10个星期减少。其中,大型银行流出480亿美元,流出速度为2021年3月以来的最低水平;小型银行流出72亿美元,流出速度为2021年6月以来的最低水平。

与此同时,自截至3月15日当周以来,商业银行所谓的“其他”存款(不包括大额定期存款)减少了2608亿美元,25家大型特许银行减少了2360亿美元,小型银行的存款减少了581亿美元。

而根据美国银行家协会(ABA)周四发布的报告,第二季度的信贷状况指数从第一季度的12.5降至5.8,至疫情爆发以来的最低水平,表明经济学家们预测未来六个月信贷状况会恶化。

分析认为,这可能导致银行在发放信贷方面变得更加谨慎,贷款总量将进一步下降。

对美联储政策意味着什么?

银行业危机对美联储政策产生了影响。

美联储自2020年以来创造的几乎所有准备金最终都成为了存款——这是有道理的,因为量化宽松和债务货币化实际上是将财富转移给那些向美联储出售TSYs(美国国债)和MBS(抵押贷款支持证券)的人,这些人从而获得现金。

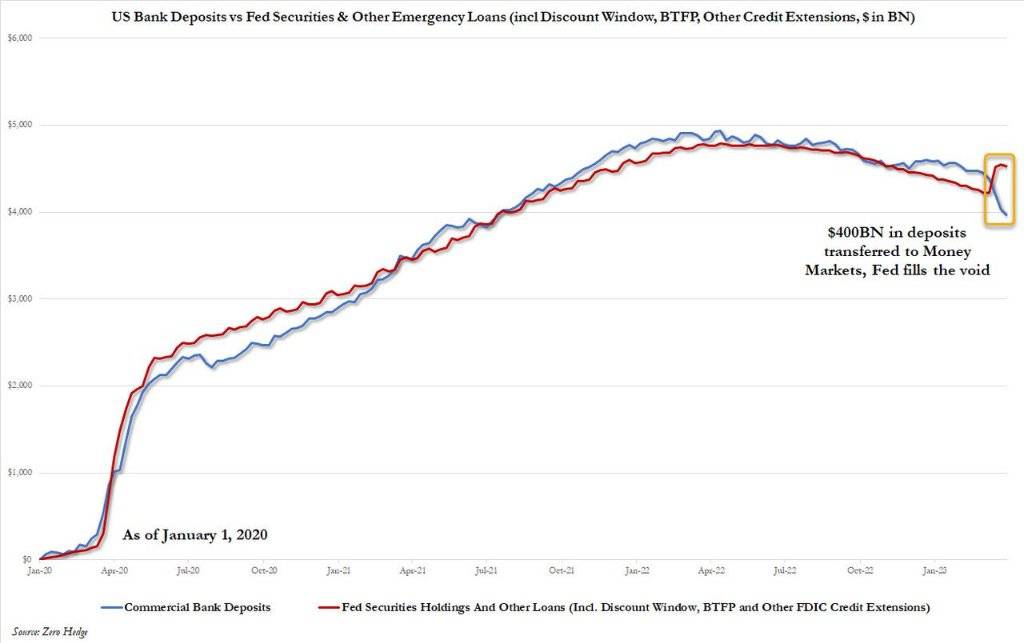

尽管存款在过去一年中出现了温和的收缩,与美联储的QT缩表期相吻合,但过去三周发生的情况是前所未有的,随着现金逃往收益率更高的安全货币市场,银行存款急剧下降,这意味着美联储将需要采取各种紧急措施,如贴现窗口借款和新的银行救助计划(BTFP),以抵消存款的突然流失,避免更广泛的银行业危机。

分析认为,这还意味着,除非约4000亿美元的银行存款从货币市场回流,否则美联储提振市场流动性的“临时”紧急措施将很快变成永久性措施。

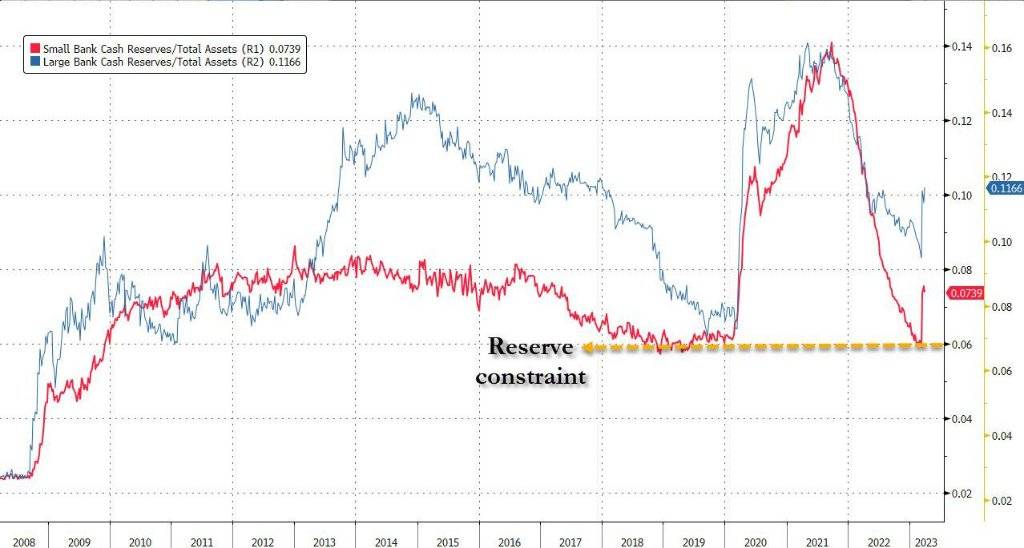

分析还认为,正是由于美联储QT政策导致的存款持续下滑,使得美国商业银行体系的流动性在去年11月就已达到危险水平,即“最低准备金限制水平”,而这正是银行业危机背后的触发因素,因为小银行的现金在2019年和最近都达到了“最低准备金限制水平”,最终引发了银行业危机和美联储出手干预。

与此同时,上图或许显示了美联储下次紧急准备金/流动性注入的时间:一旦红线的峰值逆转,回到“准备金约束”的支撑水平,小银行将再次遭遇危机,美联储或将被迫再注入数千亿美元的流动性。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

4月28日,欧股连续第二周上涨,受中美贸易战缓和迹象提振。尽管企业盈利预期下滑,IMF下调欧元区经济增长预测,资金仍持续流入。斯托克50指数短期阻力看向5230。

2025年04月28日

4月25日,由于OPEC+增产和俄乌战争停火前景,油价接近下跌。美国原油库存增加,汽油和蒸馏油库存降幅超预期。高盛预测油价将走低,但布伦特原油上行通道完好。

2025年04月25日

4月24日,日元兑美元维持143下方,IMF称因关税不确定性,日本央行或延后加息,通胀目标推迟至2027年,日元走势仍受通胀、进口成本及政策前景影响。

2025年04月24日