发布日期: 2023年04月10日

年轻时,我曾经笃信,只要把交易大师的投资秘诀融会贯通,我就可以在投资市场上无往不利。毕竟“站在巨人的肩膀上,才可以看的更远”。

那时候,我拜读了《股票作手回忆录》,努力学习江恩理论,又试图从艾略特的波浪理论中发现市场真正运行的轨迹。但最后,现实还是以一记爆仓,将我从一战成名的臆想中拉了回来。

很长一段时间,我都不再碰交易。并不是忌惮,而是本能的远离我认为无法把控的事物。直到和一个在交易上小有成就的朋友交流后,我才意识到交易真的是大道至简,你可以没有华丽的技巧,但一定要学会止盈止损,尤其是止损。

一、学会止损,是交易的第一步

其实回顾过去百年交易史,在面对亏损的头寸时,国际顶级交易大师几乎一致认为应该迅速认赔出局。

1、利弗莫尔:

被称为“大空头”、“史上最伟大的股票大作手”的交易大师利弗莫尔,就曾表示:决定买入一只股票之前,就先要计划好“一旦买入股票后发展不如预期就必须离场”的明确目标,且一定要确实执行。

他还多次提到,在亏损的头寸上加码是不恰当的,甚至是错误的。

2、威尔斯·威尔德:

被誉为“二十世纪最伟大的技术分析大师”的威尔斯·威尔德,则认为交易要“适时止损,持续获利”。

他曾经说过:“不用担心盈利的部位,要担心的,是亏损的部位,只要处理好亏损的部位,获利的部位自然会帮你赚钱。”

江恩:

被称为“技术分析之父”的江恩,在晚年时也曾提到过,很多投资者遭受巨大损失就是因为没有设置合适的止损点,结果任其错误无限发展,损失越来越大。

其实,交易大师们将止损放在至关重要的位置,是因为他们在长期交易中看到了人性的弱点。

大部分人在交易时总会踏进这样的误区——要尽可能保证每一笔订单都能盈利。于是盈利单见小利就跑,但是亏损单风雨不动静等解套,但行情往往是越跑越偏,最后只能大亏离场,甚至爆仓清仓。

就连利弗莫尔都曾表示,在面对亏损单时,他还是难免会做出如此愚蠢的操作,到头来情况往往是发展到不可收拾的地步为止。

大师尚且如此,普通人如果能在交易中严格遵循止损的交易纪律,其实已经成功了一半。

二、如何止损会直接影响交易的结果

对于普通投资者,是否做好止损,可能会让交易走向截然不同的结果。

最近,我正在观摩EBC百万美金交易大赛。凭借着百万美金奖池和超低的参赛门槛,EBC交易大赛吸引了全球投资者的广泛参与,这其中诞生了不少实力超群的交易员。

在大赛刚刚进行到一个月左右的时候,就诞生了首个40倍的交易员,累计收益率一度高达4300%。

就算现在查看他的交易账户,也会感觉到这是一个非常有风格的交易员。他的选品逻辑非常流畅,在初期交易的时候,会选择一些处于趋势通道的品种反复高抛低吸,这帮助他累积了不少的盈利。即使出现了反向行情,因为是顺势交易,订单扛一扛都能顺利解套。

所以账户最高的时候,他的USDCHF和XAUUSD都累积了近万美元的利润。

但是大厦将倾往往发生在旦夕之间,因为误判了XAUUSD和XNGUSD的走势,加上过重的仓位和没有及时离场,仅仅两个交易日、两波行情就让他的账户直接归零。

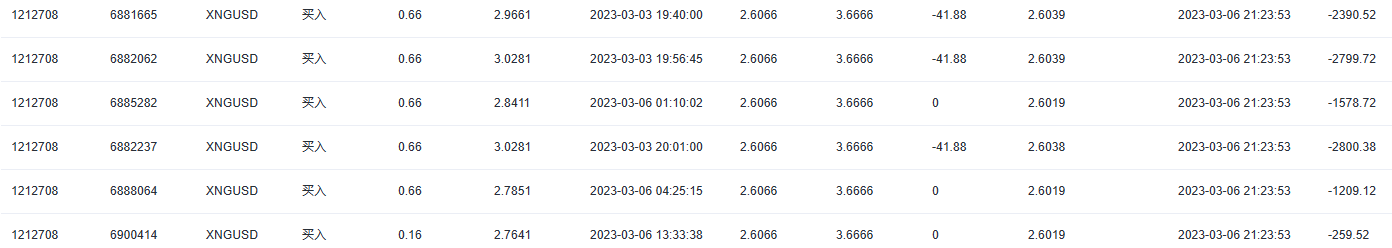

引发爆仓的黄金亏损单

引发爆仓的XNGUSD亏损单

其实复盘他的交易,在临近爆仓的两个交易日,他完全有机会割肉离场,即使暂时失去了排名优势,也能保证20倍左右的盈利为东山再起准备。只不过,之前多次顺利扛单的经历,暂时麻痹了他及时止损的神经,导致前期的努力功亏一篑。

不过,随着大赛的进行,目前赛场上出现了一位我认为非常稳健的交易黑马。

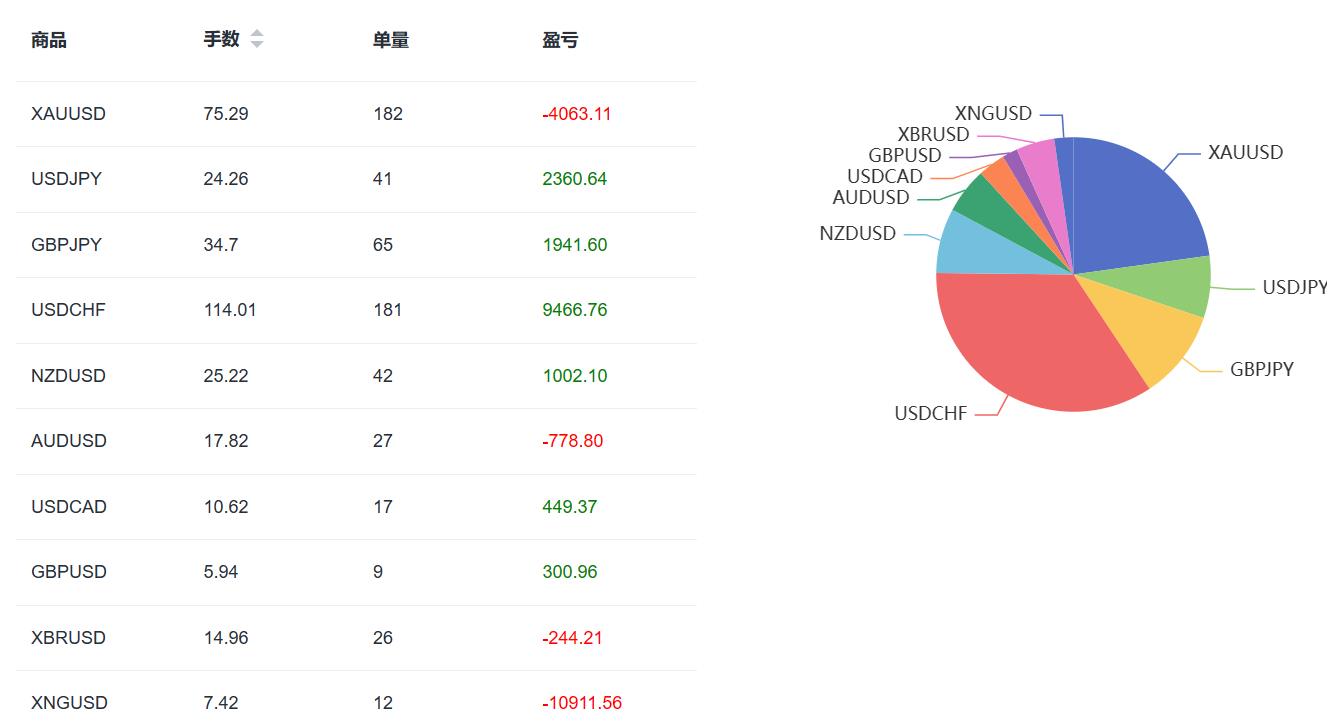

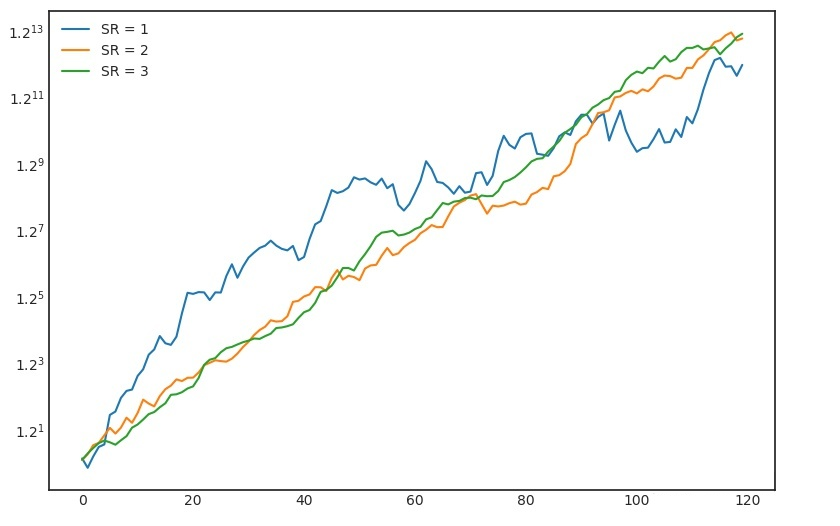

有趣的是,他是一位高频的EA交易员。从3月13日参赛以来,累计下单47262笔。但也正是EA操盘,他的交易摆脱了人性的弱点,严格遵循小仓位快进快出、及时止盈止损的交易原则。

复盘他的交易账户,他的订单并没有追求极高的胜率,而是整体维持在2.5:1的盈亏比,每7笔单子中允许有2笔亏损单。一旦订单触及亏损设定的阈值就果断平仓,重新寻找入场的机会,这让他的订单平均亏损控制在2.23美元左右。

所以,他的账户盈利非常稳定,几乎没有出现大涨大落的情况。在最近几个月,相比于他500美元的入金标准,他的盈利基本是按照一天3.5倍稳定增长,和之前的那位冠军选手呈现出截然相反的盈利走势。

这些端倪其实也可以从EBC提供的六维评价系统中找到。

为了方便大家观摩交易员的操作表现,除了实时查看订单外,EBC Group还同步引入了六维评价系统,包括盈利系数、回撤情况以及夏普比率。

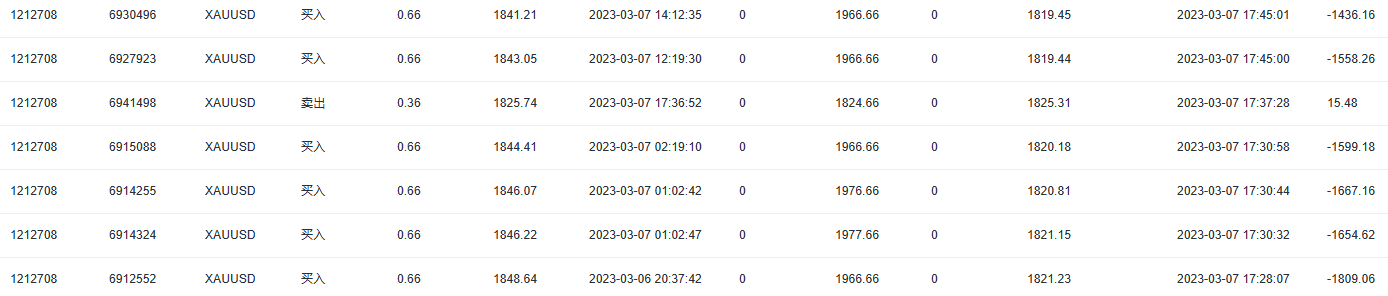

在基金行业,夏普比率是一个权衡风险和回报的核心投资指标,一般夏普比率大于1,就有投资的价值;如果超过2,就非常值得关注;如果达到3,那基本就是百里挑一的有指标的了。如果用图表表示,夏普比率=3(SR=3),净值曲线就基本是一条直线了,代表了非常稳健的收益。

第二位选手的夏普比率高达337.87%,超过了3,基本可以媲美顶级基金经理的盈利水平了。

所以,我认为“快进快出会导致亏损”是一个伪命题。

只要严守交易纪律,控制好止损,完全可以在震荡中累积盈利。相反,如果不懂得止损,就会变成追涨杀跌,这才是快进快出亏损的根本原因。

三、如何设置好止损

其实,无论是手动操盘,还是未来EA的自动化交易,学会止损都是成为一个合格投资者的必要因素。

最近几年,我也在接触并接受EA交易。在了解的过程中,我发现EA领域投资大佬在设计一款EA的时候,核心的控制变量也是设置好止损。

比如传奇交易员Ed Seykota,他从20世纪70现代就开始编写趋势交易系统,在16年里他将客户的5000美金账户赚到了1500万美元,翻了2500倍的收益。在谈及成功的原因是,Seykota归因于好的资金管理、能够及时止损、以及自己研发的技术分析系统。

相比于手动操盘,虽然EA在订单执行上可以克服人性的弱点,但是怎么用好止损还是一个亘古不变的难题,并成为影响交易的关键变量。我觉得可以这么做:

入场的同时设置保护性止损点,并且移动止损以锁定盈利

没有人可以左右市场,所以止损也不是越大越好。用止损保护盈利永远第一位。

2、入场之前,为可能出现的最坏情况设置止损

基于你的交易系统,你觉得到了哪个位置会趋势反转,你就把止损设置在那里。不要害怕犯错,在控制损失的前提下试错非常有必要。

3、找一个订单执行速度快、流动性强的平台

不要高估你对行情的判断,尤其是涉及交易初期。如果出现瞬杀行情,平台的订单执行速度和流动性会决定你的订单能不能在你设置的点位出清,从而将损失控制在最小范围。

一般优质的平台至少有3台以上的服务器,甚至数十台服务器,比如EBC Group在全球有近30台超高速专线服务器,可以实现每秒最高1000笔聚合订单,提供98.75%的数据传输稳定性。

至于平台的流动性,主要看平台接入的流动性,比如EBC通过fix接口接入20+顶级银行的流动性资金池,包括摩根大通、巴克莱银行和瑞银集团等,为客户提供一级流动性场所的直接市场准入。

交易,不是一个一蹴而就的过程。

只有在控制风险的前提下,循序渐进,精进技巧,我们的交易之路才能不断拓宽。这一过程中,学会止损至关重要。