नकदी प्रवाह विवरण का महत्व और विश्लेषण

2024-04-04 सारांश:

सारांश:

नकदी प्रवाह विवरण लाभप्रदता और भविष्य की दिशा का मूल्यांकन करने के लिए संचालन, निवेश और वित्तपोषण द्वारा नकदी शेष में बदलाव का विश्लेषण करता है।

निवेशकों के लिए, इस बात की चिंता करने के अलावा कि जिस व्यवसाय में वे निवेश कर रहे हैं वह लाभ कमा रहा है या नहीं, उन्हें यह भी जानना होगा कि व्यवसाय के पास पर्याप्त नकदी प्रवाह है या नहीं। यदि वे ऐसा नहीं करते हैं, तो इस बात की बहुत अधिक संभावना है कि जो कंपनी अच्छा प्रदर्शन कर रही है, उसमें बिना किसी चेतावनी के अचानक वित्तीय संकट आ जाएगा। इससे बचने के लिए, आपको वित्तीय विवरणों में नकदी प्रवाह विवरण को देखने की जरूरत है, जो निवेशकों को बता सकता है कि क्या किसी कंपनी के पास वास्तव में पर्याप्त नकदी प्रवाह है। आइए नकदी प्रवाह विवरण के महत्व पर एक नज़र डालें और इसका विश्लेषण कैसे करें।

नकदी प्रवाह विवरण की परिभाषा और भूमिका

नकदी प्रवाह विवरण की परिभाषा और भूमिका

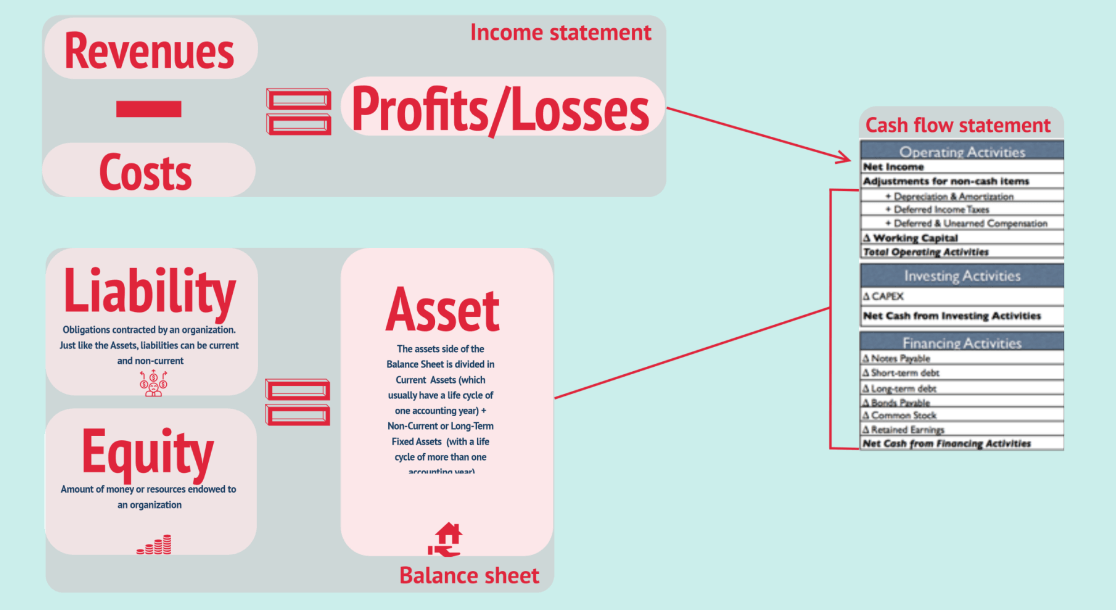

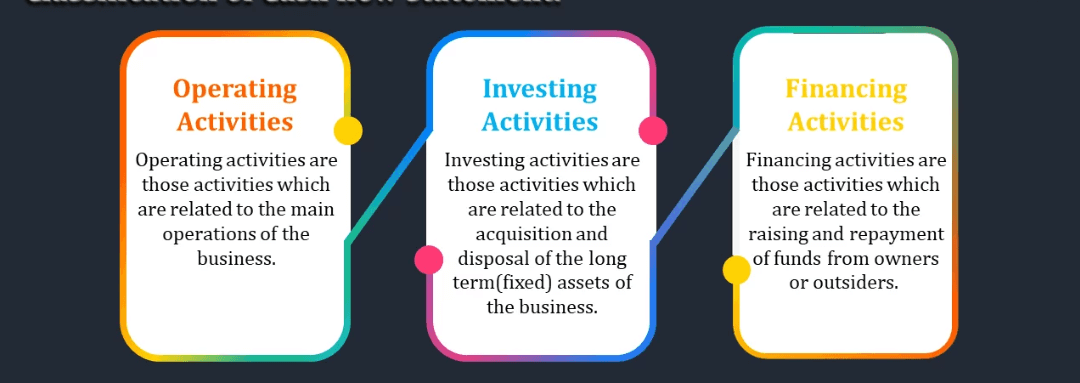

यह एक वित्तीय विवरण है जिसका उपयोग किसी विशिष्ट अवधि में किसी व्यवसाय के नकदी प्रवाह को रिकॉर्ड करने के लिए किया जाता है। यह दर्शाता है कि व्यवसाय तीन स्रोतों से नकदी कैसे प्राप्त करता है और उसका उपयोग करता है: परिचालन गतिविधियाँ, निवेश गतिविधियाँ और वित्तपोषण गतिविधियाँ। इन गतिविधियों में नकद प्राप्तियाँ और संवितरण शामिल हैं और हितधारकों को व्यवसाय के नकदी प्रवाह, धन के स्रोत और धन के उपयोग को समझने में मदद मिलती है।

परिचालन गतिविधियों से नकदी प्रवाह किसी कंपनी द्वारा अपनी व्यावसायिक गतिविधियों के माध्यम से प्राप्त या खर्च की गई धनराशि है, जिसके माध्यम से व्यवसाय के सही परिणामों को जाना जा सकता है। परिचालन गतिविधियों से नकदी प्रवाह की गणना आय विवरण में कर-पूर्व आय से सभी समायोजित गैर-नकद खर्चों को घटाकर की जाती है। गैर-नकद खर्च आम तौर पर लेखांकन घाटे होते हैं, जैसे मूल्यह्रास और सद्भावना हानि। परिचालन गतिविधियों से नकदी प्रवाह यह दर्शाता है कि कोई कंपनी अपने संचालन से कितनी नकदी कमा सकती है और शेयरधारकों के लिए यह सबसे महत्वपूर्ण जानकारी है।

अच्छे परिचालन परिणामों वाली कंपनी पिछले कुछ वर्षों में परिचालन गतिविधियों से सकारात्मक या यहां तक कि लगातार बढ़ते नकदी प्रवाह की रिपोर्ट करेगी। यह परिचालन से शुद्ध नकदी प्रवाह को दर्शाता है। इसके विपरीत, खराब ढंग से चलने वाली कंपनी पूरे वर्ष नकारात्मक आंकड़े दिखाएगी, और निवेशकों को दोगुना सावधान रहना होगा। इसलिए, इस बात पर ध्यान देना कि परिचालन गतिविधियों से नकदी प्रवाह सकारात्मक है या नकारात्मक, पहले से ही बहुत सारी जानकारी का तात्पर्य है।

निवेश गतिविधियों से नकदी प्रवाह संयंत्रों, उपकरणों, मशीनरी और यहां तक कि स्टॉक या सट्टा उपकरणों सहित परिसंपत्तियों की खरीद या बिक्री से नकदी में परिवर्तन का सारांश देता है। विकास चरण में कंपनियां अक्सर परिचालन से उत्पन्न धन का उपयोग उत्पादन सुविधाओं या अनुसंधान और विकास परियोजनाओं में पुनर्निवेश के लिए करती हैं।

इसलिए, यह घटक आमतौर पर नकारात्मक होता है, जिसका अर्थ है कि कंपनी भविष्य में विस्तार की योजना बनाने के लिए भविष्य में और अधिक नई परियोजनाएं शुरू करने की इच्छुक है या उसकी योजना है। इसलिए, निवेशकों को यह जानने के लिए कि कंपनी कितनी आक्रामक है, केवल निवेश गतिविधियों से नकारात्मक नकदी प्रवाह पर ध्यान देने की आवश्यकता है।

दूसरी ओर, जब कोई कंपनी अपनी संपत्ति बेचती है और निवेश गतिविधियों से नकदी प्रवाह सकारात्मक हो जाता है, तो निवेशकों को इसके पीछे के कारणों पर गौर करने की जरूरत है। ऐसा इसलिए है क्योंकि परिसंपत्तियों की बिक्री से लंबे समय में भविष्य की वृद्धि पर नकारात्मक प्रभाव पड़ सकता है। एक बार ऐसा होने पर, निवेशकों को संपत्ति बेचने के लिए कंपनी की प्रेरणा को समझने पर अधिक ध्यान देना चाहिए।

ऐसा हो सकता है कि कंपनी एक नई दिशा में जाने और अपने पुराने उपकरणों को उन परिसंपत्तियों के लिए बेचने का इरादा रखती है जिनकी उसे भविष्य में आवश्यकता होगी। यह भी हो सकता है कि कंपनी को परिचालन संबंधी समस्याएं आ रही हों और वह अपने बही-खातों का समर्थन करने या कर्ज चुकाने के लिए धन प्राप्त करने के लिए परिसंपत्तियों की बिक्री का उपयोग कर रही हो।

वित्तपोषण गतिविधियों से नकदी प्रवाह कंपनी द्वारा बैंकों या शेयरधारकों को प्राप्त या भुगतान किया गया धन है, और कंपनी ऋण, इक्विटी या सार्वजनिक पेशकश के माध्यम से धन जुटाती है। चूंकि इन वित्तपोषण गतिविधियों से धन का प्रवाह बढ़ता है, इसलिए उन्हें विवरण में सकारात्मक दिखाया गया है। इसके विपरीत, यदि कंपनी कर्ज चुकाने के लिए लाभांश वितरित करती है या किसी व्यवसाय आदि का अधिग्रहण करती है, तो पैसा कंपनी से बाहर चला जाएगा और विवरण में नकारात्मक मूल्य के रूप में दिखाया जाएगा।

उपरोक्त दो गतिविधियों से नकदी प्रवाह के विपरीत, एक कंपनी जिसके पास लंबी अवधि के लिए सकारात्मक वित्तपोषण नकदी प्रवाह है, इसका मतलब यह नहीं है कि व्यवसाय में कोई समस्या है। ऐसा इसलिए है क्योंकि बढ़ती कंपनियां अपने कारोबार का विस्तार करने और अपने परिचालन माहौल को बेहतर बनाने के लिए पूंजी जुटाती हैं। इसलिए, इन कंपनियों की वित्तीय गतिविधियों से नकदी प्रवाह आम तौर पर सकारात्मक है।

निवेशक परिचालन गतिविधियों से नकदी प्रवाह का परिचालन गतिविधियों से नकदी प्रवाह से मिलान कर सकते हैं। यदि नकदी प्रवाह का परिचालन भाग लंबे समय तक नकारात्मक है, तो संभवतः इसका मतलब है कि कंपनी अच्छा प्रदर्शन नहीं कर रही है या उठाए गए धन का उपयोग व्यावसायिक माहौल को बेहतर बनाने के लिए नहीं किया जा रहा है। चूंकि शेयरधारक घाटे में परिचालन जारी रखने के लिए पूंजी जुटाना या उधार लेना जारी नहीं रखना चाहते हैं, इसलिए इन कंपनियों से बचना सबसे अच्छा है।

परिचालन गतिविधियों से नकदी प्रवाह को देखकर, निवेशक यह देख सकते हैं कि क्या कंपनी का मुख्य व्यवसाय लाभदायक है और लाभप्रदता कितनी स्थिर है। इससे निवेशकों को समय पर संभावित व्यावसायिक जोखिमों और अवसरों की पहचान करने में मदद मिलती है। यह निवेशकों को कंपनी की वास्तविक नकदी प्राप्तियों और संवितरण को समझने में भी मदद करता है, न कि केवल लेखांकन मानकों के आधार पर लाभ के आंकड़े। इससे निवेशकों को कंपनी की कमाई की गुणवत्ता और नकदी तरलता का अधिक सटीक आकलन करने में मदद मिलती है।

नकदी प्रवाह के विवरण का विश्लेषण करके, निवेशक यह आकलन कर सकते हैं कि क्या कोई कंपनी अपने ऋणों को चुकाने और अपनी दैनिक परिचालन लागत को समय पर कवर करने में सक्षम है। परिचालन गतिविधियों से स्वस्थ नकदी प्रवाह यह सुनिश्चित करता है कि कंपनी की सॉल्वेंसी अच्छी है, जबकि पर्याप्त नकदी भंडार कंपनी की वित्तीय सुदृढ़ता में सुधार कर सकता है।

सीधे शब्दों में कहें तो परिचालन गतिविधियों से नकदी प्रवाह कंपनी के वास्तविक परिचालन परिणामों को दर्शाता है; निवेश गतिविधियों से नकदी प्रवाह कंपनी की निवेश दिशा और विकास के इरादों को दर्शाता है; और वित्तीय गतिविधियों से नकदी प्रवाह कंपनी की वित्तीय गतिविधियों और ऋण की स्थिति को दर्शाता है। निवेशक इसके विश्लेषणात्मक परिणामों के आधार पर कंपनी के मूल्य और जोखिम का अधिक सटीक आकलन कर सकते हैं और इस प्रकार अधिक सूचित निवेश निर्णय ले सकते हैं।

नकदी प्रवाह विवरण तैयार करने की विधियाँ।

वित्तीय विवरणों के एक महत्वपूर्ण भाग के रूप में, यह एक विशिष्ट अवधि के दौरान नकदी के प्रवाह और बहिर्वाह को रिकॉर्ड करता है, जो कंपनी के फंड के संचालन और सॉल्वेंसी को दर्शाता है। इस कथन को तैयार करने में दो मुख्य विधियाँ उपयोग की जा सकती हैं: अप्रत्यक्ष विधि और प्रत्यक्ष विधि।

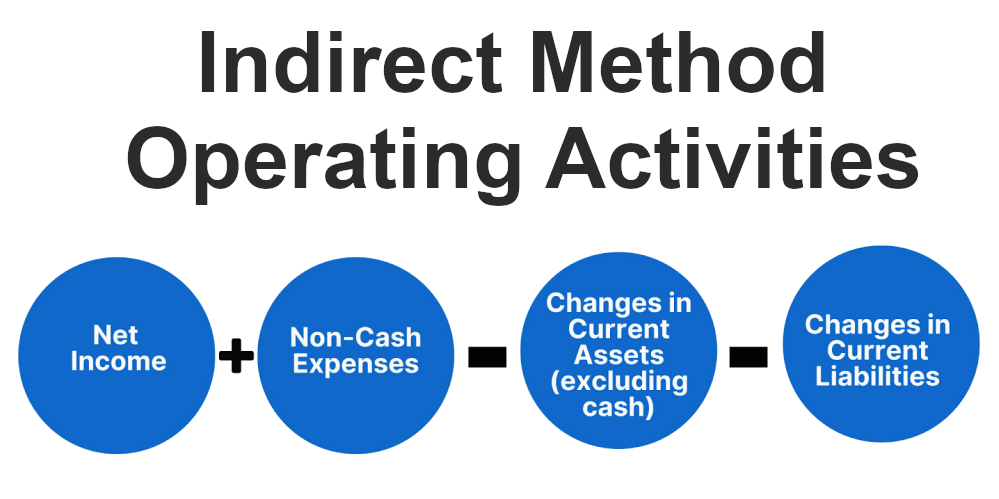

नकदी प्रवाह के विवरण की अप्रत्यक्ष विधि आय विवरण में शुद्ध लाभ में किए गए समायोजन से प्राप्त एक विधि है, जो आय विवरण में शुद्ध लाभ से शुरू होती है और नकदी प्रवाह से भिन्न नकदी प्रवाह को प्रतिबिंबित करने के लिए इसमें समायोजन की एक श्रृंखला बनाती है। शुद्ध लाभ।

समायोजन में शुद्ध लाभ में उन वस्तुओं का समायोजन शामिल है जो नकदी प्रवाह को प्रभावित नहीं करते हैं, जैसे मूल्यह्रास, परिशोधन, खराब ऋण प्रावधान इत्यादि, साथ ही ऐसी वस्तुएं जिनमें नकदी प्रवाह शामिल है लेकिन आय विवरण में प्रतिबिंबित नहीं होते हैं, जैसे परिवर्तन प्राप्य खाते और इन्वेंट्री में परिवर्तन।

समायोजन के बाद प्राप्त राशि परिचालन गतिविधियों से संबंधित नकदी प्रवाह की स्थिति है। फिर निवेश गतिविधियों और वित्तपोषण गतिविधियों की नकदी प्रवाह स्थिति को मिलाकर संपूर्ण नकदी प्रवाह विवरण तैयार किया जाता है। उदाहरण के लिए, यदि परिचालन गतिविधियों से नकदी प्रवाह तैयार करने के लिए अप्रत्यक्ष विधि का उपयोग किया जाता है, तो मूल सूत्र शुद्ध लाभ + गैर-नकद व्यय + वर्तमान परिसंपत्तियों में परिवर्तन (नकदी को छोड़कर) + वर्तमान देनदारियों में परिवर्तन है, जैसा कि नीचे दिखाया गया है।

अप्रत्यक्ष विधि किसी व्यवसाय के नकदी प्रवाह की गतिशीलता का सटीक दृश्य प्रदान करती है। उपयोगकर्ता यह निर्धारित करने के लिए एक विशिष्ट अवधि के दौरान धन के प्रवाह और बहिर्वाह को स्पष्ट रूप से देख सकते हैं कि व्यवसाय नकदी-समृद्ध है या नहीं। यह उपयोगकर्ताओं को प्राप्य खातों और देय खातों में परिवर्तनों को ट्रैक करने की भी अनुमति देता है। इससे कंपनियों को प्राप्य खातों का समय पर संग्रह और देय खातों का प्रबंधन सुनिश्चित करने के लिए अधिक प्रभावी नकदी प्रबंधन रणनीति विकसित करने में मदद मिलती है, जिससे नकदी प्रवाह का अनुकूलन होता है।

अप्रत्यक्ष विधि द्वारा तैयार किए गए नकदी प्रवाह विवरण के साथ, कंपनियां भविष्य के नकदी प्रवाह की गतिशीलता का बेहतर अनुमान लगा सकती हैं। यह जानने से कि हर महीने नकद प्राप्तियाँ और व्यय कैसे किए जाते हैं, कंपनियों को वित्तीय स्वास्थ्य सुनिश्चित करने के लिए भविष्य के व्यय और निवेश की बेहतर योजना बनाने में मदद मिलती है।

अप्रत्यक्ष विधि व्यवसायों को मौसमी नकदी प्रवाह गतिशीलता में अंतर्दृष्टि प्राप्त करने और संभावित नकदी प्रवाह समस्याओं की पहचान करने में भी मदद करती है। इससे कंपनियों को मौसमी उतार-चढ़ाव से निपटने या अपने व्यवसाय की स्थिरता और स्वास्थ्य को बनाए रखने के लिए नकदी प्रवाह के मुद्दों की पहचान करने और हल करने के लिए समय पर कदम उठाने में मदद मिलती है।

प्रत्यक्ष विधि, जैसा कि इसके नाम से पता चलता है, सीधे विवरण में विभिन्न नकदी प्रवाह और बहिर्वाह की रिपोर्ट करती है, जो व्यवसाय में नकदी के स्रोतों और उपयोग को अधिक स्पष्ट रूप से दिखाती है। प्रत्येक नकदी प्रवाह की प्रकृति को स्पष्ट करने के लिए नकदी प्रवाह को परिचालन गतिविधियों, निवेश गतिविधियों और वित्तपोषण गतिविधियों के अनुसार वर्गीकृत किया जाता है।

परिचालन गतिविधियों के लिए, प्रत्यक्ष विधि नकदी प्रवाह और बहिर्वाह वस्तुओं को सूचीबद्ध करती है जो सीधे माल की बिक्री और श्रम सेवाओं के प्रावधान से संबंधित होती हैं, जैसे नकद बिक्री आय और आपूर्तिकर्ताओं और कर्मचारियों को नकद भुगतान। निवेश गतिविधियों और वित्तपोषण गतिविधियों के लिए, प्रत्यक्ष विधि सीधे तौर पर संबंधित नकदी प्रवाह और बहिर्वाह वस्तुओं की रिपोर्ट करती है, जैसे कि अचल संपत्तियों की खरीद, बांड जारी करना और ब्याज भुगतान।

अप्रत्यक्ष विधि की तुलना में, प्रत्यक्ष विधि अधिक संक्षिप्त, तैयार करने में स्पष्ट और समझने में आसान है। यह संपूर्ण विवरण तक पहुंचने के लिए विभिन्न नकदी प्रवाह को सारांशित करने की प्रक्रिया है। प्रत्यक्ष विधि का उपयोग करके परिचालन गतिविधियों से नकदी प्रवाह तैयार करने का मूल सूत्र नकद प्राप्तियां (बिक्री + ब्याज + लाभांश) - नकद भुगतान (आपूर्तिकर्ता + परिचालन व्यय + ब्याज + आयकर + अन्य) - अन्य नकद प्राप्तियां हैं।

प्रत्यक्ष विधि सीधे नकदी प्रवाह के विवरण में नकद प्राप्तियों और नकद संवितरण को सूचीबद्ध करती है, जिसे समझना और संचालित करना आसान है और उपयोगकर्ता समूहों की एक विस्तृत श्रृंखला के लिए उपयुक्त है। और क्योंकि यह सीधे रिकॉर्ड करता है कि नकदी प्रवाह कहां से आता है और कहां जाता है, यह कंपनी की वित्तीय स्थिति का त्वरित अवलोकन प्रदान करता है और व्यवसाय की नकदी स्थिति की समय पर समझ प्रदान करने में मदद करता है।

प्रत्यक्ष विधि सभी नकद लेनदेन की पूरी तस्वीर प्रदान नहीं करती है; यह केवल कुल नकदी प्रवाह और बहिर्वाह को सूचीबद्ध करता है और विशिष्ट लेनदेन का विस्तृत विश्लेषण प्रदान नहीं करता है। दीर्घकालिक सफलता के लिए, अधिक व्यापक विश्लेषण और योजना की आवश्यकता होती है, जिसके लिए केवल प्रत्यक्ष पद्धति के डेटा पर निर्भर नहीं किया जा सकता है।

इसलिए, किसी कंपनी की वित्तीय स्थिति की व्यापक समझ हासिल करने के लिए, कंपनी के नकदी प्रवाह की गतिशीलता की गहरी समझ हासिल करने के लिए प्रत्यक्ष विधि का उपयोग अन्य तरीकों, जैसे अप्रत्यक्ष विधि और वित्तीय अनुपात विश्लेषण के साथ किया जाना चाहिए। और वित्तीय स्वास्थ्य.

व्यवहार में, विभिन्न देश और क्षेत्र अलग-अलग नियमों और मानकों को अपना सकते हैं जिनके लिए उद्यमों को प्रस्तुति की एक विशेष विधि का उपयोग करने की आवश्यकता होती है। संयुक्त राज्य अमेरिका में, आमतौर पर या तो अप्रत्यक्ष विधि या तैयारी की प्रत्यक्ष विधि की अनुमति है। चीन जैसे अन्य क्षेत्रों में, बाहरी प्रकटीकरण के लिए आम तौर पर प्रत्यक्ष विधि की आवश्यकता होती है। हालाँकि, कंपनियों को यह सुनिश्चित करने की आवश्यकता है कि नकदी प्रवाह की जानकारी सही ढंग से दर्ज की जाए और हितधारकों को सटीक वित्तीय जानकारी प्रदान करने के लिए रिपोर्ट की जाए ताकि उन्हें सही निर्णय लेने में मदद मिल सके।

नकदी प्रवाह विवरण का विश्लेषण कैसे करें

यह वास्तव में बैलेंस शीट आय विवरण की तरह, व्यवसाय संचालन को ईमानदारी से प्रस्तुत करने का कार्य करता है। तीन प्रकार के नकदी प्रवाह को समझकर, दीर्घकालिक प्रदर्शन की स्थिति निवेशकों को उद्यम के संचालन और नीति की वर्तमान स्थिति पर अनुमान लगाने में मदद कर सकती है और आगे निर्णय ले सकती है कि उद्यम को बढ़ाना निवेश के लायक है या नहीं।

परिचालन गतिविधियों से नकदी प्रवाह से पता चलता है कि कोई कंपनी अपनी मुख्य व्यावसायिक गतिविधियों से कितनी नकदी उत्पन्न कर सकती है, जिसमें प्राप्य खाते, देय खाते और सामान आदि शामिल हैं। परिचालन गतिविधियों से नकदी प्रवाह की तुलना मुनाफे से की जा सकती है; यदि मुनाफा परिचालन गतिविधियों से नकदी प्रवाह से बहुत अधिक है, तो इसका मतलब है कि कंपनी के पास मुनाफे को नकदी में बदलने का साधन नहीं है, और अल्पकालिक तरलता की समस्या होने की संभावना है।

इसके बाद, यदि प्राप्य खातों और माल में बड़ी वृद्धि होती है, तो इसका मतलब है कि कंपनी के पास असंग्रहणीय ऋण हो सकता है या ग्राहक अपनी भुगतान शर्तों को बढ़ा रहे हैं, जिससे कंपनी के परिचालन नकदी प्रवाह में कमी आएगी। यदि कंपनी के पास अन्य सभी मदों पर देय खातों में उल्लेखनीय वृद्धि हुई है, तो यह एक संकेत हो सकता है कि कंपनी वर्ष के अंत में अपनी नकदी प्रवाह स्थिति में सुधार करने के लिए आपूर्तिकर्ताओं को भुगतान में देरी कर रही है।

संचालन से नकदी प्रवाह सकारात्मक होना चाहिए ताकि कंपनी यह सुनिश्चित कर सके कि उसके पास दिन-प्रतिदिन के परिचालन खर्चों, करों और ब्याज का भुगतान करने के लिए पर्याप्त नकदी है। कंपनी को दिन-प्रतिदिन के आधार पर चालू रखने के लिए स्टॉक जारी करने या संपत्ति बेचने के लिए उधार लेने के बिना इन भुगतानों को करने के लिए नकदी की आवश्यकता होती है।

यहां दर्ज निवेश गतिविधियों से नकदी प्रवाह, दीर्घकालिक परिसंपत्तियों से संबंधित हैं। यदि कोई कंपनी उत्पादकता बढ़ाने, व्यवसाय का विस्तार करने या रणनीतिक लक्ष्य हासिल करने के लिए नई संपत्तियों को खरीदने या निवेश करने के लिए नकदी प्राप्त करने के लिए संपत्ति बेचती है, तो इसे अक्सर एक सक्रिय संपत्ति पुनर्वितरण और निवेश व्यवहार माना जाता है। इस तरह, कंपनी अधिक राजस्व और मुनाफा उत्पन्न करने के लिए नई संपत्तियों का उपयोग कर सकती है, जिससे इसकी प्रतिस्पर्धात्मकता और निरंतर लाभप्रदता बढ़ सकती है।

हालाँकि, यदि कोई कंपनी कंपनी के दैनिक कार्यों को चलाने के लिए नकदी प्रवाह प्राप्त करने के लिए संपत्ति बेचती है, तो यह खराब नकदी प्रबंधन का प्रतिनिधित्व करता है। ऐसा इसलिए है क्योंकि दिन-प्रतिदिन के कार्यों को चलाने के लिए परिसंपत्तियों की बार-बार बिक्री यह संकेत दे सकती है कि कंपनी की लाभप्रदता को चुनौती दी गई है और प्रबंधन कंपनी की तरलता को प्रभावी ढंग से प्रबंधित करने में विफल हो सकता है, जिस स्थिति में कंपनी वित्तीय संकट में हो सकती है।

वित्तपोषण गतिविधियों से नकदी प्रवाह, जो ऋण और इक्विटी से संबंधित नकदी प्रवाह हैं, में ऋण प्राप्त करने या चुकाने के लिए स्टॉक को पुनर्खरीद करने या बेचने के लिए लाभांश का भुगतान शामिल है। जो निवेशक लाभांश आय का पक्ष लेते हैं, उनके लिए यह खंड दिखाता है कि कंपनी कितनी नकदी का उपयोग करती है शेयरधारकों को लाभांश का भुगतान करना।

उदाहरण के लिए, एक कंपनी विस्तार करने के लिए भारी ऋण पर निर्भर करती है, जिसके परिणामस्वरूप अत्यधिक विस्तार होता है। बैलेंस शीट और इनकम स्टेटमेंट से तो यही पता चलता है कि कंपनी अच्छी संभावनाओं के साथ बहुत तेजी से आगे बढ़ रही है। हालाँकि, नकदी प्रवाह विवरण से पता चलता है कि कंपनी के पास अपनी परिचालन गतिविधियों को पूरा करने के लिए पर्याप्त नकदी प्रवाह नहीं है। कंपनी की ऋणों पर अत्यधिक निर्भरता से तरलता और पुनर्भुगतान की समस्याएं हो सकती हैं, और सबसे खराब स्थिति में, यह दिवालियापन का कारण बन सकती है।

कंपनी की स्थिति और भविष्य के विकास की दिशा जानने के लिए आपको केवल इस बात पर ध्यान देने की आवश्यकता है कि संचालन, निवेश और वित्तपोषण गतिविधियों से नकदी प्रवाह सकारात्मक है या नकारात्मक। जब कंपनी को समस्या होती है, तो आप स्थिति का विश्लेषण करने के लिए विभिन्न हिस्सों को जोड़ सकते हैं और संदेह होने पर सावधान रह सकते हैं।

एक व्यापक विश्लेषण में, जब संचालन, निवेश और वित्तपोषण गतिविधियों से नकदी प्रवाह सभी सकारात्मक होते हैं, तो यह कंपनी द्वारा प्रभावी पूंजी उपयोग की कमी का संकेत दे सकता है, जो चिंता का कारण है। इस मामले में, व्यवसाय निवेश या विस्तार के लिए पूंजी का पूरी तरह से उपयोग करने में विफल हो सकता है, जिसके परिणामस्वरूप अधिक मूल्य पैदा किए बिना पूंजी का संचय हो सकता है। निवेशकों को व्यवसाय की स्थिरता निर्धारित करने के लिए व्यवसाय के पूंजी संचालन और भविष्य की विकास योजनाओं की और जांच करने की आवश्यकता है।

सकारात्मक परिचालन और निवेश नकदी प्रवाह और नकारात्मक वित्तपोषण नकदी प्रवाह यह संकेत दे सकते हैं कि व्यवसाय लगातार बढ़ रहा है, कमाई और निवेश के माध्यम से अपने व्यवसाय का विस्तार कर रहा है, लेकिन बाहरी वित्तपोषण पर निर्भर नहीं है। इस मामले में, व्यवसाय के पास बाहरी वित्तपोषण पर अधिक भरोसा किए बिना अपनी वृद्धि का समर्थन करने के लिए पर्याप्त आंतरिक नकदी प्रवाह हो सकता है। यह एक स्वस्थ वित्तीय स्थिति हो सकती है, जो दर्शाती है कि व्यवसाय आत्मनिर्भर तरीके से अपने व्यवसाय का विस्तार कर रहा है।

सकारात्मक परिचालन नकदी प्रवाह और नकारात्मक निवेश और वित्तपोषण नकदी प्रवाह यह संकेत दे सकता है कि व्यवसाय शेयरधारकों को वापस देने या ऋण का भुगतान करते समय अपने व्यवसाय का विस्तार कर रहा है। इस मामले में, व्यवसाय आक्रामक रूप से अपने व्यवसाय का विस्तार कर सकता है, आंतरिक नकदी प्रवाह के माध्यम से अपने निवेश का समर्थन कर सकता है, शेयरधारकों को वापस दे सकता है, या लाभांश, स्टॉक बायबैक या ऋण पुनर्भुगतान के माध्यम से ऋण कम कर सकता है। यदि व्यवसाय इस विकास पैटर्न को बनाए रखने में सक्षम है, तो यह लंबी अवधि के लिए एक गुणवत्ता वाला व्यवसाय हो सकता है। हालाँकि, निवेशकों को किसी व्यवसाय के ऋण स्तर और शोधन क्षमता पर भी नज़र रखने की ज़रूरत है ताकि यह सुनिश्चित हो सके कि यह वित्तीय रूप से मजबूत है।

यह मानते हुए कि किसी कंपनी में आज सकारात्मक परिचालन नकदी प्रवाह और नकारात्मक निवेश नकदी प्रवाह है, जो परिभाषाएँ मैंने अभी आपको समझाई हैं, उनके आधार पर, आप बता सकते हैं कि कंपनी इस अवधि के दौरान अपनी परिचालन गतिविधियों से अतिरिक्त नकदी उत्पन्न करने में सक्षम रही है और यह संबंधित निवेश गतिविधियों में संलग्न हो सकते हैं, जैसे देश के बाहर सक्रिय रूप से विस्तार करना या अतिरिक्त उत्पादन उपकरण खरीदना।

सामान्यतया, इन दो सुरागों के आधार पर, यह व्याख्या करना संभव हो सकता है कि वह देखने लायक एक विकास कंपनी है। हालाँकि, यह ध्यान रखना महत्वपूर्ण है कि यदि मुक्त नकदी प्रवाह लंबे समय में नकारात्मक है, यानी, परिचालन नकदी प्रवाह की मात्रा निवेश नकदी प्रवाह के बहिर्वाह की भरपाई करने के लिए पर्याप्त नहीं है, जब तक कि व्यवसाय में बहुत पर्याप्त तरल संपत्ति न हो, तरलता विफलता की घटना पर नजर रखें।

नकदी प्रवाह के विवरण का विश्लेषण करते समय, निवेशकों को इस बात पर ध्यान देने की आवश्यकता है कि परिचालन, निवेश और वित्तपोषण गतिविधियों से नकदी प्रवाह सकारात्मक है या नकारात्मक और समय के साथ रुझान पर। नकदी प्रवाह के विभिन्न संयोजन उद्यम के विकास और वित्तीय स्थितियों के विभिन्न चरणों को प्रतिबिंबित कर सकते हैं, और निवेशकों को सूचित निवेश निर्णय लेने के लिए इन कारकों पर व्यापक रूप से विचार करने की आवश्यकता है।

| पहलू | विश्लेषण की विधि | महत्व |

| परिचालन गतिविधियां | विश्लेषण के लिए नकदी प्रवाह की आय से तुलना करें। | लाभप्रदता और नकदी प्रबंधन का मूल्यांकन करें। |

| गतिविधियों की जांच | रुझानों के लिए परिसंपत्ति लेनदेन का विश्लेषण करें। | विस्तार और निवेश योजनाओं की समीक्षा करें. |

| प्रेरक गतिविधियाँ | ऋण, इक्विटी और वित्तपोषण रुझानों की समीक्षा करें। | वित्तपोषण और ऋण प्रबंधन का मूल्यांकन करें। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

मैक्रोइकॉनोमिक कैलेंडर क्या है?

मैक्रोइकॉनोमिक कैलेंडर के साथ आगे रहें। जानें कि कैसे वास्तविक समय के डेटा और प्रमुख अनुकूलन युक्तियाँ आपको स्मार्ट मार्केट चाल के लिए वैश्विक घटनाओं को ट्रैक करने में मदद कर सकती हैं।

2024-11-08

मेटाट्रेडर 5 क्या है?

मेटाट्रेडर 5 के साथ और अधिक प्रभावी ट्रेडिंग रणनीतियाँ जानें। अपने कौशल को बढ़ाएँ और अपनी ट्रेडिंग सफलता को बढ़ाएँ। विशेषज्ञ अंतर्दृष्टि के लिए लेख पढ़ें!

2024-11-06

विदेशी मुद्रा व्यापार में लॉट साइज को समझना

फॉरेक्स ट्रेडिंग में लॉट साइज़ के बारे में जानें और जानें कि वे आपकी रणनीति को कैसे प्रभावित करते हैं। अपने ट्रेडिंग निर्णयों को बेहतर बनाने के लिए प्रमुख अवधारणाओं और युक्तियों की खोज करें। और पढ़ें!

2024-11-05